Declarația unică. Totul despre declaratia unica 2024.

Cuprins articol

Observație! Prin Ordonanța de Urgență nr. 115 din 15.12.2023 s-a introdus prevederea prin care la calcularea plafoanele de CAS și CASS se utilizează salariul minim pe economie de 3.000 lei pentru întreg anul 2023. Contribuabilii care au depus declaratia unica cu venitul estimat după data de 1 octombrie 2023, si au calculat plafoanele de contribuții la nivelul salariului minim de 3.300 lei trebuie sa depună declaratia rectificativă.

Formular declarația unică 2024

Vezi taxele si contribuțiile sociale datorate:

Atenție! pentru veniturile obținute în 2023 se aplică prevederile Codului fiscal din 2023. Modificările aduse codului fiscal in 2023 afectează veniturile obținute/estimate în cursul anului 2024.

Venituri declarate prin Declarația Unică

Persoanele fizice completează Declarația unică dacă au realizat venituri în 2023 și/sau estimează pentru 2024:

- b. venituri din activități independente, venituri din contracte de activitate sportiva,

- c. venituri din drepturi de proprietate intelectuala,

- d. venituri din asocierea cu o persoana juridica,

- e. venituri din cedarea folosintei bunurilor,

- f. venituri din activitati agricole, silvicultura si piscicultura,

- g. venituri din investitii, (dividende, tranzactii cu titluri, dobanzi, criptomonede, etc )

- h. venituri din alte surse

În funcție de tipul venitului și de sistemul de impozitare aplicat, declarația se completează:

- la capitolul 1, cu definitivarea venitului realizat în 2023;

- la capitolul 2 din declarație se estimează venitul pentru 2024;

- vezi aici diferenta din estimare si definitivare

Atenție! NU se declară veniturile cu reținere la sursă: salarii, pensii obținute din România sau alte venituri pentru care s-au calculat impozite si contribuții sociale de catre platitorul de venit.

În cazul veniturilor cu reținere la sursă, plătitorii de venituri sunt obligați să informeze contribuabilii cu privire la nivelul contribuţiei de asigurări sociale reţinute la sursă. În cazul în care venitul realizat cumulat depășește plafonul de 12 sau 24 de salarii iar contribuția reținută a fost calculată la plafonul de 6 respectiv 12 salarii, contribuabilii sunt obligați să depună declarația unică, după încheierea anului fiscal, și să stabilească diferență de plată a contribuției.

Ce este nou în declarația unică 2024

Codul fiscal a fost a fot modificat in 2023 de mai mai multe ori:

- Prin legea Legea 296/2023 din 27.10.2023 s-a introdus plata CASS la venitul net obtinut din activitati independente, fara cumularea cu celelalte venituri obtinute de persoanele fizice;

- Tot prin legea 296/2023 CASS-ul datorat a devenit deductibil la calculul venitului impozabil, pentru veniturile din activitati independente si contracte de activitati sportive;

- Prin Ordin ANAF din 08.12.2023 au eliminat CAEN 6202 si 6203 din lista de activitati impuse cu norma de venit;

- Prin OUG 115/2023 s-a eliminat sistemul real de impozitare pentru veniturile din chirii si s-au reintrodus cheltuieli forfetare de 20%, la calculul impozitului pe venit.

Important! O clarificare care vine dupa aproape 6 ani de la introducerea declarației unice: activitățile care încep in cursul anului datoreaza CAS daca venitul estimat depășește plafonul de 12 salarii. Se elimina textul „recalculat corespunzător numărului de luni rămase până la sfârșitul anului fiscal” de la art 151, alineat 10.

Bonificații pentru plata obligațiilor fiscale 2023

Nu s-au anunțat bonificații pentru plata obligațiilor fiscale aferente veniturilor obținute în 2022. Legea bugetului de stat abia a fost publicată pentru consultare publică.

Contribuții sociale declarate prin declarația unică 2024

Prin declarația unică se stabilește și obligația de plată a contribuțiilor sociale datorate: CAS și CASS.

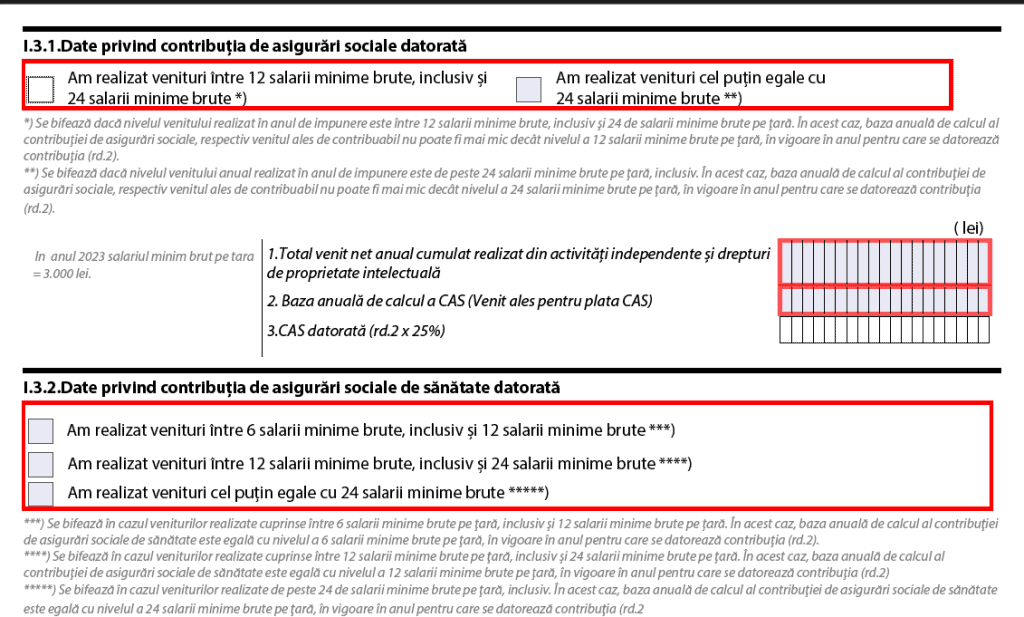

- Pentru 2023 se datorează contribuții sociale dacă venitul net (sau brut) estimat depășește valoarea de 18.000 lei. Vezi aici taxe si cotributii datorate pentru 2023.

- CASS se calculeaza la plafonul de 18.000/36.000/72.000 lei dacă venitul depășește aceste plafoane;

- CAS se calculeaza la plafonul de 36.000/72.000 lei dacă venitul depășește aceste plafoane;.

- Pentru 2024 se datoreaza contributii dupa cum urmeaza:

- CAS se calculeaza la fel ca in 2023 daca venitul net depaseste plafonul de 39.600/79.200 lei;

- CASS se calculeaza diferentiat, in functie de categorie de venit, astfel:

- pentru veniturile de la litera b. (vezi mai sus), baza de calcul a CASS este venitul realizat dar nu mai mult de 60 de salarii. Prin urmare CASS datorat este intre 0 si 19.800 lei;

- pentru veniturile de la litera c-h, baza de calcul a CASS se calculeaza la plafonul depasit de venitul net, anume 19.800/39.600/79.200 lei;

- Vezi aici taxe si cotributii datorate pentru 2024.

Sectiuni noi in Declaratia unica 2024

La capitolul I s-a introdus doua sectiuni noi la rubrica de contributii sociale, prin care se declara venitul realizat in 2023 si se stabileste diferenta de plata.

La capitolul II s-au eliminat categoriile de impozitare a veniturilor din cedarea folosinteti bunurilor in sistem real si s-au introdus sectiuni pentru calcularea CASS diferentiat pentru cele doua categorii de venituri b si c-h.

Atenție! Conform Ordinului pentru aprobarea modelului declarației unice 2023 si 2024, dacă baza de calcul a CAS si CASS de la estimare (cap II declarația de venit estimat 2023) nu modifica dupa definitivare, atunci nu se mai declară contribuții de plată după încheierea anului fiscal (capitolul I din declarația 2024). Pe scurt, contributiile nu se declara de doua ori daca nu se modifica suma de plata.

In formularul din 2024 se completeaza sectiunea „I.6.Sumarul obligațiilor privind impozitul pe venitul realizat și contribuțiile sociale datorate, stabilite prin declarația curentă” cu contributiile retinute la sursa de catre platitorul de venit si se evidentiaza diferenta/restul de plata in contul CAS si/sau CASS, in plus sau in minus.

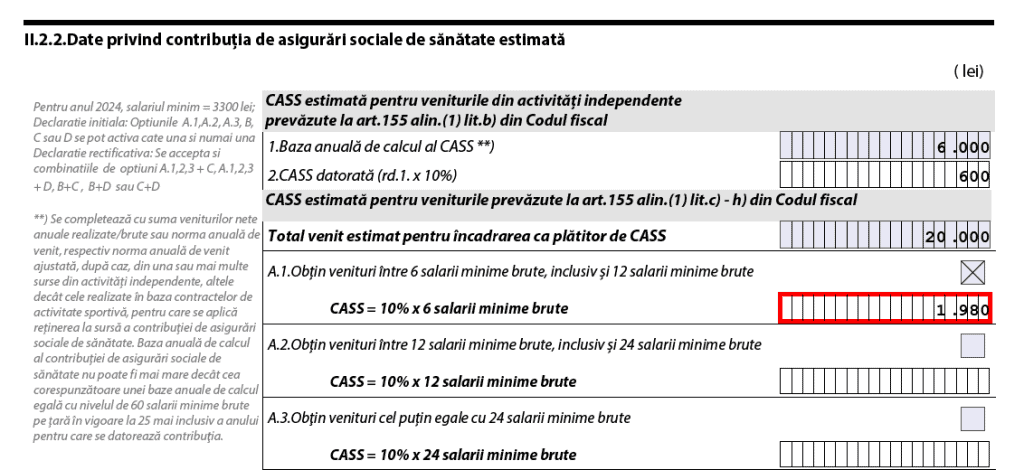

CASS opțional prin Declarația Unică 2024. Model completat.

Persoanele care se regăsesc în categoria de la punctul b) de mai sus, deci care NU obțin venituri și care NU sunt exceptate de la plata CASS, (cf art 154 din codul fiscal), se pot asigura la sănătate opțional, oricând în cursul anului, pentru o perioadă de 12 luni. Mai multe detalii aici.

Contribuția de sănătate opțională, CASS opțional 2024, se calculează la plafonul de 6 salarii minime pe economie:

- 3.300 lei x 6 luni = 19.800 lei;

- 19.800 lei x 10% = 1.980 lei contribuție de plată pentru declarația unică depusă în 2024 (termenul de plata este 25 mai 2025);

Model de completare a declarației unice 2024 cu CASS opțional. Completeza cu Nume, Prenume, CNP si adresa,. Valideaza, salveaza si depune formularul la ANAF pentru a fi asigurat de la data depunerii.

Atenție! În cele mai multe cazuri Declarația Unică nu poate fi vizualizată sau editată în programul cu care intri pe internet: Google Chrome, Mozilla Firefox sau Microsoft Edge și nici de pe telefon. Iți va apare o pagină albă cu textul „Please Wait…..”. Declaratia trebuie salvată pe calculatorul tău. Pentru salvarea declarației ai un buton în dreapta sus. După salvare deschide cu Adobe Reader.

Termen de depunere Declarația Unică 2024

- Termenul de plată al obligațiilor fiscale aferente veniturilor realizate in 2023 este 27 mai 2024.

- Termenul de plată al obligațiilor fiscale aferente veniturilor estimate pentru 2024 este 25 mai 2025.

Plata a obligațiilor din Declarația Unică 2024

Plata se poate realiza si pe ghiseul.ro sau OP onlie sau la ghiseul banci in contul unic IBAN de la domiciliul dvs fiscal – gasiti contul aici.

Completarea op-ului de plata (la ghiseu sau prin online banking – selectati sectiunea dedicata de plati la buget)

- Beneficiar: Bugetul de stat

- Cod fiscal: CNP-ul dvs

- Suma de plata

- Detalii plata: CAS/CASS/impozit 20xx

- Numarul de evidenta al platii: necompletat sau un numar unic

Puteti plati obligatiile din orice sursa: contul/cardul PFA, contul/cardul personal sau al oricarei alte persoane.

Linkuri utile

- Norme de venit 2024;

- Declarația unică se depune aici;

- Spațiul privat virtual se accesează de aici;

- Contul unic IBAN pentru plata impozitului, CAS și CASS;

- Obligațiile de plată pot fi achitate cu cardul și pe ghiseul.ro;

- SPV pentru persoane fizice se creează aici;

- Tutorial pentru înregistrarea in SPV;

579 de comentarii

Buna ziua,

Cu scuzele de rigoare va supun atentiei o speta ,cu rugamintea pentru cei cunoscatori in domeniu sa-si expuna o parere asupra ei:

Recent m-am trezit cu o poprire pe cont de la ANAF din cauza unor Contributii de asigurari sociale de sanatate aferente declaratiei unice, aparent neachitate, cu scadenta in Mai 2021.

Eu sunt angajata la aceeasi firma din Octombrie 2020, nu am avut niciodata PFA sau alta forma de societate in numele meu si nici nu am avut persoane in ingrijire.

Cum pot sa aflu de unde vin aceste contributii neachitate? Am verificat aspectul acesta cu firma la care inca sunt angajata din 2020 si cei de la Resurse umane spun ca nu au legatura cu ei, trebuie sa fie legate de altceva sau, posibil, o eroare din partea celor de la ANAF.

Multumesc,

Anca P.

15 februarie 2024 at 13:39

Veniturile din cripto sunt la alte surse nu la venituri din investitii. Vedeti art. 114, 2 , (m) unde la alte surse sunt cele din cripto …

Nu le considera investitii si nici tituri de valoare si nici derivate. Nu aplica pierderi pe ele, la banca iti inchid contul daca ai tranzactii din cripto DAR … vor sa te impoziteze. Impoziteaza „surprize guma Turbo”. Nu recunosc valoarea sau ca ar fi ceva dar vor si ei ceva din … nici ei nu stiu din ce. Din alea aparute tocmai ca sa nu dai taxe si impozite 😉 Genial.

3 februarie 2024 at 17:33

Buna ziua!

Daca sunt persoana fizica si inchiriez unui chirias persoana juridica mai trebuie sa completez declaratia unica aferenta anului 2024?Pentru anul 2023 am depus declaratia in 2023, acum nu am rectificativa pt 2023 si am platit cei 10% impozit pe venitul din chirii.

2 februarie 2024 at 7:18

Buna ziua

Am un portofoliu de actiuni pe BVB cu firme strict din Romania. Ne referim la anul fiscal 2023, unde impozitul de 1% sau 3% se retine la vanzarea actiunii.

Daca am primit dividende de 30000 lei si am pierdere din vanzari actiuni de 28000 lei, mai platesc CASS?

Profit: 30000 – 28000 = 2000 lei

Teoretic sunt sub plafon de 6 salarii CASS daca se ia venitul per total si nu pe categorii separat (de exemplu pt dividende separat de tranzactii actiuni).

Daca puteti va rog sa ma lamuresti, se plateste CASS in situatia data?

Multumesc!

11 decembrie 2023 at 12:38

Bună ziua. Sunt o persoana fără venit și vreau sa depun declarația unica pentru asigurare de sănătate. Am înțeles ca suma care trebuie plătită este 1800 de lei. As dori sa știu cât din aceasta suma trebuie sa plătesc când depun declarația.?Pot sa plătesc acum doar 300 de lei? Am înțeles ca suma de 1800 trebuie plătită pana în data de 25.05.2024. Mulțumesc

21 octombrie 2023 at 14:15

Buna ziua! Aveti aici raspunsuri la intrebarile dvs – https://contapp.ro/blog/cass-optional-contributia-optionala-la-sanatate/

25 octombrie 2023 at 9:02

Buna ziua!

Sunt persoana fizica (neautorizata) momentan pensionara de invaliditate si incasez niste subventii de la APIA pentru niste terenuri agricole, am primit de la ANAF instiintare ca datorez contributii pentru veniturile de la APIA pentru anul 2018. Sunt impozabile aceste venituri?

28 septembrie 2023 at 10:24

Buna ziua! Subventiile APIA nu sunt impozabile, dar daca daca încasați subvenții, înseamnă ca aveți o exploatatei agricola care genereza venituri impozabile. Ati depus declaratia unica pentru aceste venituri din agricultura.

11 octombrie 2023 at 7:36

Buna ziua! Sunteti draguti sa-mi spuneti de unde se obtine o declaratie pe venit pentru persoana fizica angajat? Va multumesc anticipat!

2 august 2023 at 11:18

Buna ziua! Intrati in SPV angajat si la Solicitari cereti Adeverinta de venit.

2 august 2023 at 11:32

Daca am estimat in anul 2022 venituri mai mici dacat cele estimate prin declaratia unica si astfel sunt sub plafonul de plata al CAS si CASS iar prin Declaratia pe anul 2023 am declarat veniturtile realizate de ce mai figurez cu obligatii de plata la CAS si CASS?

30 mai 2023 at 17:11

Stimati Oameni buni, este pentru prima data cand, regasesc in acelasi loc reunite, toate instructiunile clare, pentru descarcarea, completarea si trimiterea Declaratiei unice!

Va multumesc!

Cinste dumneavoastra, adevarati profesionisti!

19 mai 2023 at 15:50

Buna ziua,

Dupa ce am depus declaratia unica am gasit in contul meu ANAF la creante suma datorata pentru impozit dar nu apare si suma de plata pentru CASS acolo.

Imi spuneti va rog cum fac sa platesc CASS?

30 aprilie 2023 at 4:45

Va rog sa imi spuneti daca trebuie depusa declaratia la Anaf pentru venitul obtinut din vanzarea drepturilor succesorale.

1 martie 2023 at 8:31

Am facut Contract de comodat auto, eu, persoana fizica si tot eu Cabinet(echivalent PFA). Chitanta/factura de motorina repatatii, etc (deductibile partial 50%) o inregistrez ca persoana fizica la benzinarie, Service etc. sau direct cu CIF pe Cabinet? Multumesc anticipat!

28 februarie 2023 at 20:43

Am completat declaratia unica pe acest an si am observat ca la venitul estimativ (pentru chirii) nu se mai poate bifa casuta „Cote forfetare de cheltuieli” si ca urmare impozitul estimat se calculeaza pe tot venitul, in loc de 60% din acesta. Exista o reglementare noua in acest sens, sau este vreo problema cu formularul sau modul in care l-am completat?

8 februarie 2023 at 7:36

Buna ziua,

Daca in anul 2023 obtin venituri din salarii, voi mai obtine venituri din drepturi de autor in suma de 400.000 lei (impozit la sursa 10% ) si venituri din strainatate peste 50.000 lei (impozitate in Bulgaria la sursa 10%) , mai platesc CAS si CASS sau TVA in Romania? Va multumesc !

14 ianuarie 2023 at 11:52

Buna ziua,

Din 2023 se aplica cotele de 1%/3% fara compensarea pierderilor si instrumentelor financiare tranzactionate pe pietele internationale de persoane fizice prin brokeri inregistrati in strainatate? Sau ramane 10% cu compensarea pierderilor ca inainte?

4 ianuarie 2023 at 16:23

Buna ziua,

In ianuarie 2022 am decis sa investesc in actiuni BVB Ro economii personale PF. Randamentul a fost negativ, aproximativ -2%. In acest caz este necesara depunerea declaratiei fiscale pt anul anterior? Puteti asigura suport contracost cu completarea acestei declaratii?Multumesc anticipat

3 ianuarie 2023 at 12:42

Nu se pomeneste nimic, astfel cum se vorbea la inceputul anului, despre posibilitatea de a completa declaratia unica in format electronic nu numai in windows, dar si de pe device cu android, iOS ori macOS. Au ramas doar promisiuni?

25 decembrie 2022 at 18:24

Nu am auzit pe nimeni sa promita ca declaratia se poate descarca si completa pe telefon, poate niste aplicatii care voiau sa castige clienti. Daca aveti MacOS introduceti incasrile si platile in aplicatia ContApp si puteti descarca declaratia gata completata. Vedeti aici- https://suport.contapp.ro/category/100-tutoriale-video.

25 decembrie 2022 at 19:08

Daca am depus estimativ pe 2022, apoi in ian 2023 depun rectificativ al estimativului pt 2022 cand in sfarsit apare declaratia din 2023 mai trebuie sa declar si realizatul pe 2022 sau e indeajuns ceea ce am rectificat pe post de rectificativa?

11 ianuarie 2023 at 0:34

Am un PFA din 2021 și nu am înregistrat venituri și as vrea sa’l închid. Care sunt pasii care trebuie urmați? Va mulțumesc frumos

25 ianuarie 2023 at 9:40

Daca sunt la norma pe venit, CASS si CAS se platesc daca norma depaseste plafonul de 12 salarii minime sau daca venitul meu real depaseste?

8 decembrie 2022 at 11:56

Buna ziua! Impozitul si contributiile se stabilesc in raport cu norma de venit nu in raport cu venitul realizat, care poate fi mai mic sau mai mare decat norma.

25 decembrie 2022 at 19:04

Am infiintai un PFA in 2009 si nu am activat in nici un fel , pana in prezent . Nu am depus nici o declaratie , nimic la ANAF . Mergand intr-o zi la ANAF pentru o alta problema , am avut surpriza neplacuta sa mi se comunice ca am de plata suma de 14000 de lei , ca si contributie ” pentru pensie ” ?! Pot face cerere la ANAF pentru anularea debitului ?

25 noiembrie 2022 at 12:58

Eu ce sa va spun, faceti cerere, clarificati-va situatia.

28 noiembrie 2022 at 16:04

Bună ziua. Sunt o persoana fără venituri și as vrea sa depun și eu o declarație unica pentru a ma asigura la sănătate. Știu ca trebuie sa plătesc suma de 1530 de lei. As vrea sa știu cât din aceasta suma trebuie sa plătesc acum, când depun declarația unica. Mulțumesc

11 iulie 2022 at 7:05