Cuprins articol

Modificări la Declarația Unică 2025

Modificările la Codului Fiscal, care privesc Declarația Unică, au fost aprobate si publicate in Monitorul Oficial prin OUG 128 din 07 noiembrie 2024.

Sunt câteva noutăți care schimbă radical modul de raportare a veniturilor realizate de catre persoanele fizice prin declarația unică, începând cu anul 2025.

Să le luăm pe rând:

- Se elimină complet obligația de a estima veniturile pentru anul în curs, prin eliminarea capitolului 2 din declarația unică.

- Astfel, se înlătură o complexitate inutilă a formularului, care a complicat semnificativ declararea veniturilor și a chinuit pe toată lumea timp de șapte ani. Foarte bine!

- Prin urmare, în 2025 vom declara veniturile realizate în 2024, dar nu vom mai completa veniturile estimate pentru 2025, pe care le vom declara în 2026.

- Începând cu 2026, ANAF va trimite declarația unică precompletată cu veniturile realizate de persoanele fizice, acestea fiind extrase din baza de date a ANAF.

- Sunt sceptic cu privire la această măsură, deoarece este dificil pentru ANAF să stabilească precis veniturile realizate de contribuabil. Prin e-factura nu se transmit suficiente informații.

- Se introduce un paragraf care clarifică obligația de a plăti CASS la venituri zero sau la pierderi.

- Persoanele fizice care au realizat venituri din activități independente impuse în sistem real și au înregistrat pierdere fiscală sau un venit net anual egal cu zero NU datorează contribuția de asigurări sociale de sănătate.

- Eu am susținut aceasta prevedere tot anul 2024, iar acum avem si text de lege, dar pentru veniturile din 2025.

- Se reintroduce posibilitatea ca persoanele care realizează venituri din activități independente și obțin pierderi sau un venit anual egal cu zero să se asigure opțional la sănătate – în 2024, această opțiune nu a fost prevăzută în Codul Fiscal, probabil pentru că legiuitorul a considerat că CASS se va plăti și în acest caz.

- Pentru calculul plafoanelor de contribuții sociale, se utilizează salariul minim brut în vigoare la data de 1 ianuarie a anului de realizare a venitului pentru care se stabilesc contribuțiile de plată.

Important! Aceste prevederi fac parte dintr-un proiect care poate suferi modificări până la publicarea în Monitorul Oficial, iar dacă vor fi aprobate, prevederile de mai sus vor fi valabile pentru veniturile realizate în 2025.

Formular PDF Declarația Unică 2025

.

Important! Plafoanele de contribuții sociale de 6, 12, 24 și de 60 de salarii, se calculează pentru întreg anul 2024 folosind salariul minim brut pe economie in vigoare la data de 25 mai 2024, egal cu 3.300 lei. Astfel baza de calcul a contribuțiilor rămâne aceeași chiar daca salariul brut s-a modificat după data de 25 mai 2024.

Taxe și contribuții datorate pentru fiecare an fiscal

- Taxe 2025 – taxe datorate pentru veniturile realizate în 2025

- Taxe 2024 – taxe datorate pentru veniturile realizate în 2024

- Taxe 2023 – taxe datorate pentru veniturile realizate în 2023

- Taxe 2022 – taxe datorate pentru veniturile realizate în 2022

- Taxe 2021 – taxe datorate pentru veniturile realizate în 2021

Atenție! pentru veniturile obținute în 2024 se aplică prevederile Codului fiscal din 2024. Modificările aduse codului fiscal in 2024 afectează veniturile obținute în cursul anului 2025.

Venituri declarate prin Declarația Unică

Persoanele fizice completează Declarația unică dacă au realizat venituri în 2024 și/sau estimează pentru 2024:

- b. venituri din activități independente, venituri din contracte de activitate sportiva,

- c. venituri din drepturi de proprietate intelectuala,

- d. venituri din asocierea cu o persoana juridica,

- e. venituri din cedarea folosintei bunurilor,

- f. venituri din activitati agricole, silvicultura si piscicultura,

- g. venituri din investitii, (dividende, tranzactii cu titluri, dobanzi, criptomonede, etc )

- h. venituri din alte surse

În funcție de tipul venitului și de sistemul de impozitare aplicat, declarația se completează:

- la capitolul 1, cu definitivarea venitului realizat în 2024;

- la capitolul 2, CASS opțional pentru persoanele care nu sunt asigurate în 2025;

Atenție! NU se declară veniturile cu reținere la sursă: salarii, pensii obținute din România sau alte venituri pentru care s-au calculat impozite si contribuții sociale de catre platitorul de venit.

În cazul veniturilor cu reținere la sursă, plătitorii de venituri sunt obligați să informeze contribuabilii cu privire la nivelul contribuţiei de asigurări sociale reţinute la sursă. În cazul în care venitul realizat cumulat depășește plafonul de 24 de salarii iar contribuția reținută a fost calculată la plafonul de 12 salarii, contribuabilii sunt obligați să depună declarația unică, după încheierea anului fiscal, și să stabilească diferență de plată a contribuției.

Secțiuni noi în Declarația Unică 2025

CAPITOLUL I. DATE PRIVIND IMPOZITUL PE VENITURILE REALIZATE ȘI CONTRIBUȚIILE SOCIALE DATORATE PENTRU ANUL 2024

- s-a introdus opțiune pentru declararea obligatiilor fiscale de catre succesorii unei entitati ca si-a incheiat existenta – radiere. (cf. art.90 alin.(4) din Codul de procedură fiscală)

- s-a introdus opțiune pentru declararea obligatiilor fiscale dupa anularea dreptului de a corecta obligațiile fiscale (anularea rezervei verificării ulterioare, conform Codului de procedură fiscală, cf art 105)

- s-a eliminat optiunea de a raporta veniturile din cedarea folosintei bunurilor calificata in categoria de activitati independente;

- s-a introdus camp pentru compensarea limitata a pierderilor fiscale -70% din venit;

- la sectiune 3, s-au introdus doua subsectiuni noi pentru stabilirea:

- 2.1. CASS datorată pentru veniturile din activități independente prevăzute la art.155 alin.(1) lit.b)

- 2.2. CASS datorată pentru veniturile din drepturi de proprietate intelectuală, asocierea cu o persoană juridică, cedarea folosinţei bunurilor, activităţi agricole, silvicultură şi piscicultură, venituri din investiţii și/sau din alte surse prevăzute la art. 155 alin. (1) lit. c) – h)

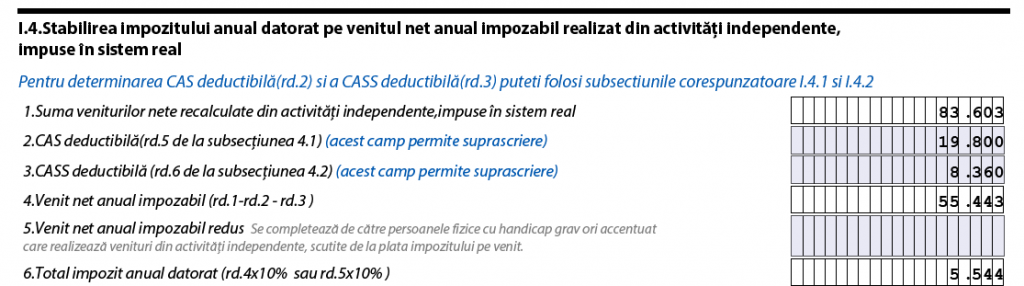

- la sectiune 4, s-au introdus doua subsectiuni noi pentru:

- SUBSECȚIUNEA 4.1: Stabilirea contribuției de asigurări sociale deductibile

- SUBSECȚIUNEA 4.2: Stabilirea contribuției de asigurări sociale de sănătate deductibile

- s-a introdus SECȚIUNEA 5: Stabilirea impozitului anual datorat pe venitul net anual impozabil realizat din drepturi de proprietate intelectuală, impus în sistem real

- s-a introdus SECȚIUNEA 6: Stabilirea impozitului aferent diferenței de CASS stabilită în minus rezultată în urma recalculării potrivit art.174 alin.(7) din Codul fiscal

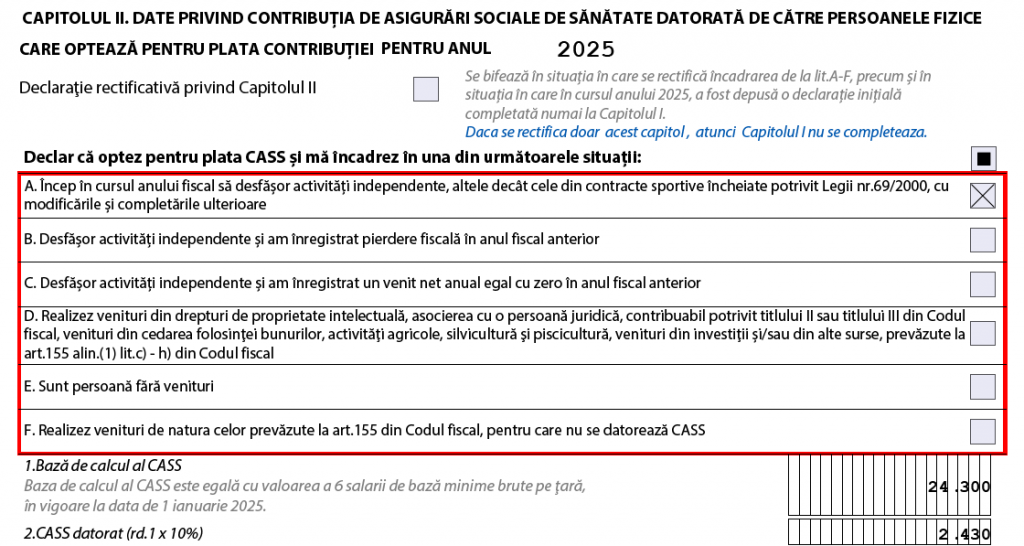

CAPITOLUL II. DATE PRIVIND CONTRIBUȚIA DE ASIGURĂRI SOCIALE DE SĂNĂTATE DATORATĂ DE CĂTRE PERSOANELE FIZICE CARE OPTEAZĂ PENTRU PLATA CONTRIBUȚIEI PENTRU ANUL 2025

Important! Incepand cu anul 2025 nu se mai estimează venitul impozabil și contribuțiile de plată pentru anul curent. Acestea se vor declara dupa inchierea anului fiscal. Prin urmare capitolul 2 este rezervat in intregime declaratii CASS estimata pentru persoanele fizice care nu sunt asigurate la sanatate pentru anul curent.

A. Încep în cursul anului fiscal să desfășor activități independente, altele decât cele din contracte sportive încheiate potrivit Legii nr.69/2000, cu modificările și completările ulterioare

B. Desfășor activități independente și am înregistrat pierdere fiscală în anul fiscal anterior

C. Desfășor activități independente și am înregistrat un venit net anual egal cu zero în anul fiscal anterior

D. Realizez venituri din drepturi de proprietate intelectuală, asocierea cu o persoană juridică, contribuabil potrivit titlului II sau titlului III din Codul fiscal, venituri din cedarea folosinţei bunurilor, activităţi agricole, silvicultură şi piscicultură, venituri din investiţii și/sau din alte surse, prevăzute la art.155 alin.(1) lit.c) – h) din Codul fiscal

E. Sunt persoană fără venituri

F. Realizez venituri de natura celor prevăzute la art.155 din Codul fiscal, pentru care nu se datorează CASS

Baza minima de calcul a CASS este de 6 salarii minime pe economie rezulta CASS datorat = 2.430 lei

Bonificații pentru plata obligațiilor fiscale 2024

Nu s-au anunțat bonificații pentru plata obligațiilor fiscale aferente veniturilor obținute în 2024. Legea bugetului de stat nu prevede bonificatii.

Contribuții sociale declarate prin declarația unică 2025

Prin declarația unică 2025 se stabilește obligații de plată aferente veniturilor realizate in 2024.

Pentru 2024 se datoreaza contributii, dupa cum urmeaza:

- CAS se datoreaza daca venitul net depaseste plafonul de:

- 12 salarii = 39.600 lei x 25% = 9.900 lei

- 24 salarii = 79.200 lei x 25% = 19.800 lei

- CASS se calculeaza diferentiat, in functie de categorie de venit, astfel:

- pentru veniturile din activitati independente baza de calcul a CASS este venitul realizat dar nu mai mult de 60 de salarii. Prin urmare CASS datorat este intre 1 lei si 19.800 lei;

- pentru celelalte venituri, de la litera c-h, baza de calcul a CASS se calculeaza la plafonul depasit de venitul net, anume 19.800/39.600/79.200 lei;

- Vezi aici taxe si cotributii datorate pentru 2024.

CASS opțional prin Declarația Unică 2025

Persoanele care se regăsesc într-una din categoriile de mai sus (A-F), se pot asigura la sănătate opțional, oricând în cursul anului, prin completarea capitolului II din declarația unică.

Contribuția de sănătate opțională, CASS opțional 2024, se calculează la plafonul de 6 salarii minime pe economie:

- 4.050 ei x 6 luni = 24.300 lei;

- 24.300 lei x 10% = 2.430 lei contribuție de plată pentru 2025 (termenul de plata este 25 mai 2026);

Când începe și când încetează calitatea de asigurat.

Calitatea de asigurat începe la momentul depunerii în anul curent a declarației unice cu CASS datorată la nivelul a cel puțin 6 salarii minime pe economie și încetează la data la care expiră termenul legal de depunere a declaraţiei, dacă nu depun o nouă declaraţie pentru perioada următoare, prin care este stabilită contribuţia de asigurări sociale de sănătate.

Atenție! În cele mai multe cazuri Declarația Unică nu poate fi vizualizată sau editată în programul cu care intri pe internet: Google Chrome, Mozilla Firefox sau Microsoft Edge și nici de pe telefon. Iți va apare o pagină albă cu textul „Please Wait…..”. Declaratia trebuie salvată pe calculatorul tău. Pentru salvarea declarației ai un buton în dreapta sus. După salvare deschide cu Adobe Reader.

Termen de depunere Declarația Unică 2025

- Termenul de depunere a Declaratiei Unice 2025 este 26 mai 2025.

Termen de plata pentru obligațiilor din Declarația Unică 2025

- Termenul de plată al obligațiilor fiscale aferente veniturilor realizate in 2024 este 26 mai 2025.

- Termenul de plată al obligațiilor fiscale aferente veniturilor realizate in 2025 este 25 mai 2026.

Plata se poate realiza si pe ghiseul.ro sau OP onlie sau la ghiseul banci in contul unic IBAN de la domiciliul dvs fiscal – gasiti contul aici.

Completarea op-ului de plata (la ghiseu sau prin online banking – selectati sectiunea dedicata de plati la buget)

- Beneficiar: Bugetul de stat

- Cod fiscal: CNP-ul dvs

- Suma de plata

- Detalii plata: CAS/CASS/impozit 2024

- Numarul de evidenta al platii: necompletat sau un numar unic

Puteti plati obligatiile din orice sursa: contul/cardul PFA, contul/cardul personal sau al oricarei alte persoane.

Linkuri utile

- Norme de venit 2025;

- Declarația unică se depune aici;

- Spațiul privat virtual se accesează de aici;

- Contul unic IBAN pentru plata impozitului, CAS și CASS;

- Obligațiile de plată pot fi achitate cu cardul și pe ghiseul.ro;

- SPV pentru persoane fizice se creează aici;

- Tutorial pentru înregistrarea in SPV;

585 de comentarii

23 ianuarie 2025 at 20:41

21 ianuarie 2025 at 18:24

21 ianuarie 2025 at 11:53

18 ianuarie 2025 at 11:32

26 octombrie 2024 at 17:35

23 mai 2024 at 23:01

4 martie 2024 at 12:07