Idei pentru un nou sistem de impozitare al persoanelor fizice

Reforma fiscala pe scurt: globalizarea veniturilor, sistem de deduceri cu cota unica de impozitare si reducerea CAS; declaratia unica generalizata la toate persoanele fizice care obtin venituri.

Motto: Prosperitatea se creeaza prin munca nu prin redistribuire! Munca ca salariat, munca ca profesionist independent sau munca ca antreprenor. Toti trebuie sa plateasca acelasi impozit.

1. Globalizarea veniturilor obtinute de persoanele fizice;

2. Introducerea unui sistem de deduceri acordate la calculul impozitului pe venitul global. Valoarea maxima a deducerilor este plafonata la nivelul a 18 salarii minime pe economie. Vezi lista de deduceri mai jos.

3. Introducerea unei cotei unice de impozitare de 16% aplicata la diferenta dintre venitul net obtinut si deducerile personale acordate;

4. Eliminarea impozitului pe cifra de afaceri si a impozitului pe dividende la microintreprinderi. Cota de impozit de 16%. Se aplica legislatia pentru scutirea de impozit pe profitul reinvestit;

5. Eliminarea normelor de venit la activitatilor independente si inlocuirea lor cu optiunea contribuabilului de a aplica sistemul real de impozitare sau a cotelor forfetare de cheltuieli (40%), pentru toate activitatile;

6. Eliminarea normelor de venit la impozitarea veniturilor din agricultura cu optiunea de a aplica cotele forfetare de cheltuieli sau a sistemului real de impozitare;

7. Reducerea CAS gradual, pana la procentul de 20%, odata cu cresterea salariului minim pe economie si a numarului de contracte de munca.

8. Eliminarea obligativitatii de a plati contributii sociale la nivelul a salariului minim pe economie pentru contracte de munca cu timp partial. Introducerea platii orare a salariatilor, o masura asteptata de mediul de afaceri.

9. Persoanele fizice care platesc contributii la cel putin nivelul salariului minim pe economie sunt exceptate la plata contributiilor sociale pentru celelalte venituri realizate: activitati independente, chirii, investitii, etc;

10. Persoanele ocupate, cum sunt asociati si administratori de firme, titulari de activitati independente, zilieri, datoreaza CASS la baza de calcul de 6 salarii minime pe economie daca venitul net obtinut este sub pragul de 12 salarii minime pe economie. Acordarea de servicii in sistemul public de sanatate este conditionata de plata contributiei pe ultimii 2 ani. Persoanele care lucreaza ca zilieri li se vor retine CASS din venitul obtinut, se elimina obligatia de a plati CAS.

11. Persoanele fizice rezidente care obtin venituri in Romania sau din strainatate, depun anual, pana la data de 25 mai a anului urmator celui inchiat, declaratia unica cu veniturile realizate, deducerile calculate si obligatiile fiscale datorate sau cu sume de recuperat de la bugetul de stat;

12. Raportarea in timp real, direct in Revisal sau prin intermediul altor aplicatii, a pontajului salariatiilor. In acest fel munca la negru poate fi controlata si munca suplimentara a salariatiilor platita conform legislatiei.

13. Acordarea unei bonificatii pentru plata anticipata a obligatiilor fiscale.

14. Pe termen mediu, sistemele informatice private pentru facturare, gestiune si contabilitate (ERP) sa se conecteze direct la sistemul informatic al ANAF. In felul acesta pot fi eliminate declaratiile fiscale, case de marcat fiscale si mai ales eveziunea fiscala. ANAF stie in timp real veniturile unei companii.

De ce este necesara reforma a sistemului de impozitare a persoanelor fizice

Pentru un 1 leu dat salariatului trebuie sa dai 69 de bani statului!

- un nivel foarte ridicat de impozitare la venituri foarte mici. Cea mai mare impozitare este suportata de cetatenii cei mai vulnerabili – cu salariul minim pe economie;

- Nivelul impozitarii este descurajator pentru persoanele fizice, care evita sa se angajeze, mai bine raman asistate social sau lucreaza la negru. Sau stau degeaba – 1.700.000 de romani nu au muncit niciodata!.

- companiile si salariatii conlucreaza pentru a gasi solutii legale sau mai putin legale, pentru a plati salariatului o remuneratie mai mare;

Antreprenorii, mai ales cei mici, cu capital romanesc, nu sunt incurajati sa anagajeze pentru ca stiu ca au de platit taxe foarte mari pe salarii.

In 2019 din salariul minim de 2.080 lei, salariatul incaseaza 1263 lei, adica 60% din salariul brut iar statul incaseaza 817 lei lei – 40% din salariul brut. Raportul dintre taxele retinute si salariul net este de 65%!!

Obligatiile datorate bugetului de stat sunt:

- Contributie de asigurari sociale, CAS (pensie) – 25% aplicat la salariul brut, retinuta de la salariat;

- Contributie de asigurari de sanatate CASS – 10% aplicat la salariul brut, retinuta de la salariat;

- Impozit pe salariul net – 10% aplicat la diferenta dintre salariul brut si CAS, CASS si deducere personala de 465 lei (variabila);

Pe langa contributiile si impozitul retinut din salariul minim, angajatorul plateste si Contributie Asiguratorie pentru Munca (CAM) 2.25%. Calculat la nivelul salariului minim, CAM este 47 lei si ridica procentul de taxare la 69% taxe si contributii de plata raportat la salariul net.

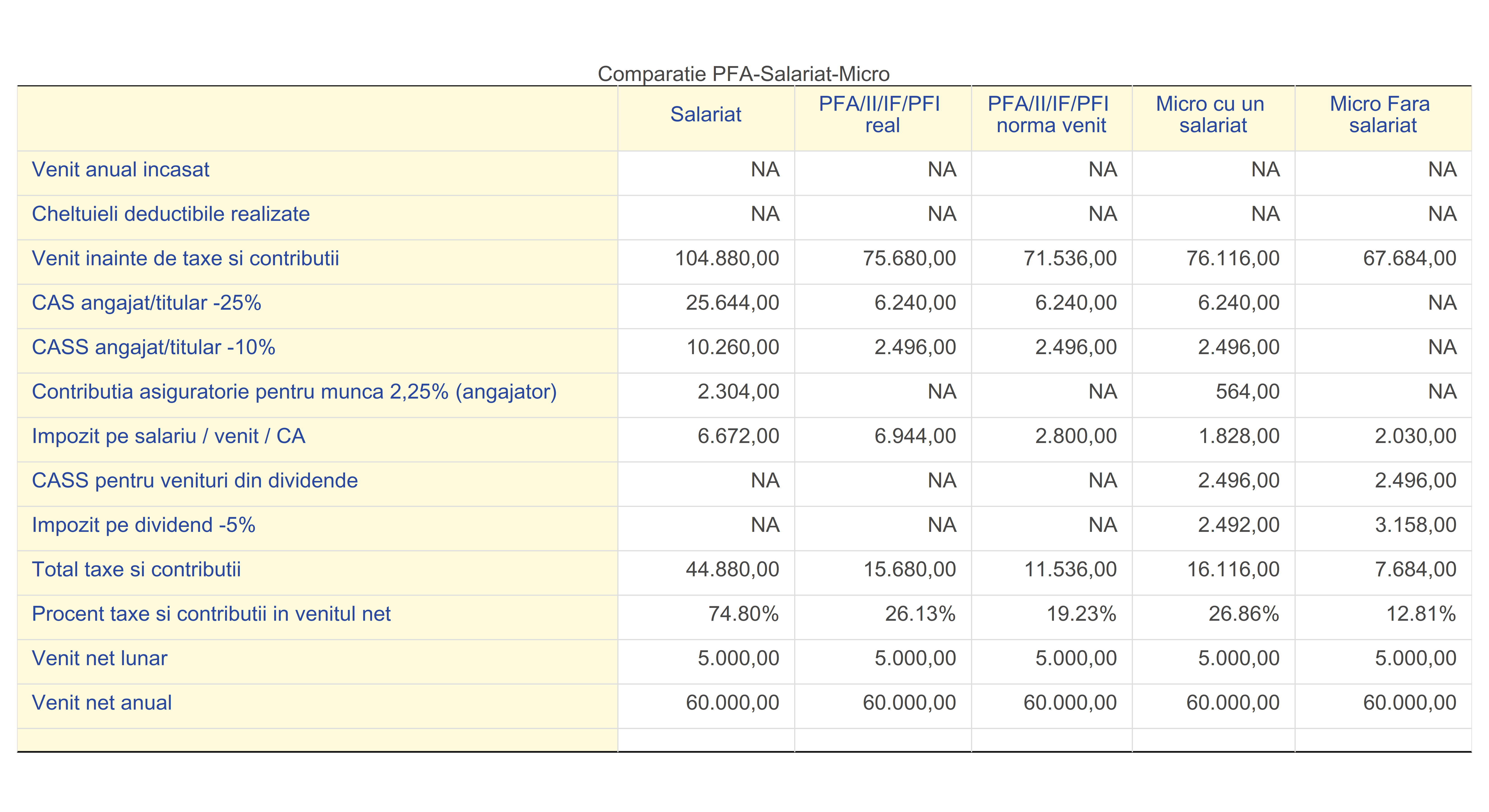

Discrepante majore, din punct de vedere al impozitarii, intre diferitele forme de organizare ale unei activitati economice

O alta problema a sistemului fiscal actual – nu se impoziteaza venitul realizat ci felul cum ti-ai organizat activitatea economica.

Nivelul taxelor platite variaza in functie de forma de organizare a activitatii economice:

- veniturile din salarii sunt taxate cu 45% ;

- veniturile din dividende sunt taxate cu 5% ;

- veniturile PFA sunt taxate cu 10% din venitul net, iar baza de calcul a contributiilor sociale este limitata la salariul minim pe economie;

- tot la PFA anumite activitati economice pot fi taxate la norma de venit; iar contribuabilul are optiunea intre sistem real si norma de venit daca sunt avanataje fiscale;

- veniturile din agricultura, care au crescut in ultima perioada si chiar sunt consistente, unele sunt impozitate cu norme de venit altele in sistem real.

- diferente de impozitare a veniturilor apar, pentru aceeasi activitate, desfasurata ca persoana fizica neinregistrata la ONRC si aceeasi activitate desfaurata ca PFA/II inregistrata la ONRC.

De exemplu

- Norme de venit vs sistem real. Daca ai ghinionul ca activitatea desfasurata sa nu se afle inclusa in lista de activitati impuse cu norme de venit, vei plati taxe la nivelul venitului net realizat, in loc de impozit la norma de venit care sunt mai mici. Este o discriminare majora intre activitatile economice;

- Chiar si intre normele de venit stabilite la nivel de judet sunt diferente de neinteles: activitatea 6202 – consultanta IT la Constanta unde norma este de 80.000 lei, dar la Bucuresti este 32.000 lei. Care este logica?

- In agricultura poti sa faci venituri ca persoana fizica foarte mari dar platesti impozite la normele de venit, care sunt chiar mici;

Optiunea de a plati taxe mai mici, daca schimbi forma de colaborare cu angajatorul

De ce sa platesti 69% taxe la salariul incasat cand poti sa schimbi forma de organizare a activitatii si sa reduci semnificativ taxele pe venit. Astfel, in loc de salariat poti colabora cu angajatorul tau ca:

- PFA/II – nivelul de impozitare scade pe masura ce venitul creste sau este limitat la nivelul normei de venit. De exemplu o PFA impusa in in sistem real plateste CAS si CASS la nivelul a 12 salarii minime pe economie daca venitul net este peste acest prag. Daca PFA este la norma de venit, pana la 100.000 de euro, taxele si contributiile se platesc la nivelul normei de venit, care rareori depaseste 10.000 euro.

- Sau poti infiinta o microintreprindere, cu sau fara salariati, procentul de taxe si contributii scade in jurul 15%-16%, in unele cazuri chiar si 10%. Exemplu: microintreprindere pentru activitati medicale (chirurgie) la 5000 de euro venit net pe luna se plateste maxim 500 de taxe si contributii (150 euro impozit pe CA + 250 euro impozit pe dividende + 45 euro CASS) deci 9% nivelul taxarii!!

Sistemul fiscal actual iti ofera optiunea de a alege cea mai avantajoasa forma de impozitare. Astfel, cu cat castigi mai mult ai posibilitatea sa platesti mai putin. Un obiectiv fundamental al unei reforme fiscale este ca la acelasi venit realizat sa se plateasca acelasi impozit.

Sistemul de impozitare a persoanelor fizice trebuie pus in concordanta si cu nevoile curente ale economiei si a oamenilor. Tot mai multe persoane lucreaza independent, sunt freelenceri, sunt antreprenori, obtin drepturi de autor si nu doresc constrangerile unui contract de munca ci un contract de colaborare. Codul fiscal trebuie sa se adapteze timpurilor moderne, in care numarul de salariati va scadea si economia va fi formata preponderent de antreprenori. Contractul de munca ramane atractiv doar pentru persoanele cu mai putine abilitati profesionale.

Propuneri pentru rezolvarea problemelor de mai sus:

1. Globalizarea veniturilor obtinute de persoanele fizice;

Globalizarea veniturilor: la acelasi nivel al venitului acelasi impozit platit, fara discrimanari si fara a avantaje artificiale si intamplatoare acordate unor categorii sociale.

2. Introducerea unui sistem de deduceri acordate la calculul impozitului pe venitul global. Valoarea maxima a deducerilor este plafonata la nivelul a 18 salarii minime pe economie;

Se acorda aceleasi aceleasi deduceri pentru toti cetatenii care obtin venituri in Romania. Din punct de vedere al statului fiecare cetatean este tratat egal, indiferent de nivelul venitului obtinut.

3. Reintroducerea cotei unice de impozitare de 16% aplicata la diferenta dintre venitul net obtinut si deducerile personale acordate;

Cota unica de impozitare pe venitul global. Sistemul actual de impozitare este disciminatoriu si impovarator pentru cei care castiga cel mai putin. Conform noului sistem, daca venitul este mic, sub nivelul deducerilor, impozitul este 0. Societatea te ajuta sa cresti si sa te dezvolti. Dar atunci cand venitul tau va depasi plafonul de deduceri, vei plati impozit.

De asemenea, nu esti penalizat pentru un castig mai mre, deoarece vei plati aceeasi cota de impozit, de 16%, indiferent de venitul obtinut. Fara cote progresive de impozit, este meritul tau pentru ca te straduiesti sa castigi mai mult.

4. Eliminarea impozitului pe cifra de afaceri si a impozitului pe dividende la microintreprinderi. Cota de impozit de 16%. Se aplica legislatia pentru scutirea de impozit pe profitul reinvestit;

Din cauza ca statul nu are autoritate si nici capacitate adminsitrativa, a instituit tot felul de solutii amatoresti, facute pe picior. Una dintre acestea este si impozitul pe cifra de afaceri. Faci nu faci profit, platesti impozit! Impozitul pe cifra de afaceri este abuziv si disciminatoriu, desi foarte profitabil pentru anumite activitati. Solutia este sa se plateasca impozit pe profitul realizat si eliminarea impozitului pe dividende. Venitul incasat din dividende este ne-impozabil. Asociatii care incaseaza dividende depun declaratia unica pentru stabilirea obligatiei de a plati CASS, pentru globalizarea veniturilor si stabilirea deducerilor.

5. Eliminarea normelor de venit la activitatile independente si inlocuirea lor cu optiunea contribuabilului de a aplica sistemul real de impozitare sau a cotelor forfetare de cheltuieli (40%);

6. Eliminarea normelor de venit la impozitarea veniturilor din agricultura cu optiunea de a aplica cotele forfetare de cheltuieli sau a sistemului real de impozitare;

Eliminarea formelor de impozitare care ascund veniturile reale si care nu au nicio fundamentare economica. Normele de venit sunt alese pe criterii subiective si aleatorii. Nu se poate explica de ce o activitate se poate impozita la norma de venit si alta nu se poate sau de ce exista diferente atat de mari intre judete. Impozitul trebuie platit la nivelul venitului efectiv realizat, fara discriminari.

7. Reducerea CAS gradual, pana la procentul de 20%, odata cu cresterea salariului minim pe economie si a numarului de contracte de munca.

Reducerea contributiei sociale la 20%! O revolutie se va produce in Romania in momentul in care impozitul si contributiile vor scade sub 30% din salariul minim brut pe economie. Pentru ca salariul minim sa aiba impact, impozitul trebuie sa fie 0 si CAS sa scada spre 20%. Cu o taxare mare ca acum, cresterea salariului minim nu este motivanta, nici pentru salariat si nici pentru angajator, pentru ca nivleul taxarii este urias, de pana la 70% din salariul net. Vezi aici cu ce se confrunta un antreprenor cand vrea sa angajaeze.

8. Eliminarea obligativitatii de a plati contributii sociale la nivelul a salariului minim pe economie pentru contracte de munca cu timp partial. Introducerea platii orare a salariatilor, o masura asteptata de mediul de afaceri.

Implementat de guverul PNL de la 1 ianuarie 2020. Flexibilitatea muncii, antreprenorul angajeaza numarul de ore de munca de care are nevoie. Angajatii pot lucra part time si primesc bani pentru orele suplimentare conform pontajului. Problema fundamntala a economiei romanesti, care abia a depasit 10.000 euro PIB per locuitor va fi forta de munca.

9. Persoanele fizice care platesc contributii la cel putin nivelul salariului minim pe economie sunt exceptate la plata contributiilor sociale pentru celelalte venituri realizate: activitati independente, chirii, investitii, etc;

Eliminarea contributiilor sociale pentru persoanele care obtin alte venituri daca platesc deja contributii sociale pentru veniturile din salarii. Contributiile nu sunt impozite, nu sunt taxe si nu trebuie platite decat o singura data, fie ca salariat, fie calculate la celelalte venituri. Conform codului fiscal actual CAS si CASS se plateste “de doua ori” si pentru veniturile din salarii dar si pentru veniturile din activitati indepentende. Nu este corect astfel deoarece plata “de doua ori” a contributiilor nu ofera nimic in plus contribuabilului.

10. Persoanele ocupate, cum sunt asociatii si administratori de firme, titulari de activitati independente, zilieri, platesc CASS la nivelul la baza de calcul de 6 salarii minime pe economie daca venitul net obtinut este sub pragul de 12 salarii minime pe economie. Acordarea de servicii in sistemul public de sanatate este conditionata de plata contributiei pe ultimii 2 ani. Persoanele care lucreaza ca zilieri li se vor retine CASS din venitul obtinut.

Daca alegem sa avem un sistem public de sanatate, gratuit la nivelul intregii societati, atunci persoanele ocupate, trebuie sa faca efortul sa sustina acest sistem. Nu este posibil sa avem un sistem sanitar perfomant daca unii platesc foarte mult, iar altii platesc doar cand au nevoie. Acesta este motivul pentru care toate persoanele ocupate trebuie sa plateasca contributia de santate calculata la baza de calcul de 6 salarii minime pe economie.

In cazul zilierilor se impune retinerea contriutiei de sanatate si doar a contributiei de santate. Guvernul PSD a impus retinerea de CAS in loc de CASS, (pentru ca pensiile speciale sunt mari), dar pentru un zilier este mult mai importanta asigurare de sanatate decat o pensie la care nu are sanse mari sa o primeasca – trebuie sa aiba un stadiu de cotizare de minim 15 ani.

11. Persoanele fizice rezidente care obtin venituri in Romania sau din strainatate, depun anual, pana la data de 25 mai a anului urmator celui inchiat, declaratia unica cu veniturile realizate, deducerile calculate si obligatiile fiscale datorate sau cu sume de recuperat de la bugetul de stat.

Declaratia unica, introdusa din 2018 este o masura buna care se pastreaza si se extinde cu veniturile din salarii si din pensii.

Lista cu deduceri acordate la calculul impozitului pe venit

- deducere de baza: 6 salarii minime pe economie;

- deducerea CAS si CASS datorat;

- deducerea cheltuielilor cu transportul daca salariatul locuieste la o distanta mai mare de 15 Km de locul de munca;

- deducere pentru copiii minori;

- deduceri pentru relocare salariatului/activitatii independente intr-o alta localitate – pentru incurajarea mobilitatii;

- deduceri dobanzilor la creditul pentru achizitia primei locuinte;

- deducere cheltuielilor efectuate cu amenajarea primei locuinte;

- deducerea asigurarilor suplimentare de sanatate, a contribuatiei la fondurile de pensii pilon 3, asigurarea obligatorie pentru locuinte PAD;

- alte deduceri pe care le stabileste legiuitorul conform strategiilor de dezvoltare locala si nationala, (deduceri suplimentare se pot acorda pentru: zone defavorizate, tineri pana in 26 de ani, domenii de activitate/industrii). Guvernul poate reduce baza de calcul a contributiilor sociale, pentru anumite categorii de persoane in functie de: domeniul de activitate, varsta, educatie, regiune de dezvoltare si alte criterii.

Deducerile cumulate nu pot depasi plafonul de 18 de salarii minime pe economie pentru fiecare contribuabil. Pentru acordarea deducerii contribuabilii trebuie sa detina documente justificative – facturi, chitante, bonuri fiscale, extrase bancare, contracte de credit, etc.

Pentru calculul venitului impozabil, platitorul venitului cu retinere la sursa aplica deducerile pentru care are documente justificative. Diferentele de plata la impozit si contributiile datorate se vor calcula ulterior prin declaratia unica. Platitorul de venit raporteaza in declaratia 112 venitul platit contribuabilului, deducerile acordate si obligatiile retinute. Un sumar anual a declaratiei 112 (venit brut, deduceri, obligatii retinute), in format fizic si electronic este furnizat contribuabilului pentru intocmirea declaratiei unice.

Declaratia unica extinsa la toate veniturile

Persoanele fizice rezidente care obtin venituri in Romania sau din strainatate, depun anual, pana la data de 25 mai a anului urmator celui incheiat, declaratia unica cu veniturile realizate si obligatiile fiscale datorate.

Dupa incheierea anului fiscal persoanele fizice depun declaratia unica pentru a evidentia veniturile realizate, deducerile personale acordate, alte deduceri de acordat, justificate cu documente. Tot prin declaratia unica se evidentiaza obligatiile retinute de platitorii de venit sau obligatiile datorate bugetului de stat sau de recuperat de la bugetul de stat. Platitorii de venit cu retinere la sursa sunt obligati sa transmita sumarul anual al decalratiei 112 catre contribuabili, pana la sfarsitul lunii februarie a anului urmator celui incheiat.

Ce se pastreaza din sistemul fiscal actual – codul fiscal 2019?

- se pastreaza sistemul de contributii la activitatile independente si celelate venituri ca in prezent. Astfel activitatile independente, veniturile din drepturile de proprietate intelectuala, din activitati sportive platesc CAS si CASS la baza de calcul de 12 salarii minime pe economie daca venitul net depaseste acest prag, daca contribuabilul nu plateste contributii ca salariat;

- Veniturile din chirii, investitii, agricultura, alte surse, se cumuleaza cu cele de mai sus si daca depasesc plafonul de 12 salarii minime pe economie se plateste CASS la acest plafon, daca contribuabilul nu plateste contributii ca salariat;

- Daca venitul net pentru contribuabilii de mai sus este sub 12 salarii minime pe economie contribuabilii sunt obligati sa se asigure la baza de calcul de 6 salarii minime pe economie;

- Se acorda deducerea CAS si CASS din venitul net stabilit;

Care sunt beneficiile acestui sistem fiscal?

Noul sistem de impozitare trebuie sa fie rational, logic si echitabil cu toti contribuabilii. Scopul unei reforme a sistemului fiscal trebuie sa fie echilibrarea impozitarii si incurajarea celor care muncesc si produc bunuri si servicii. O reforma trebuie sa asigure:

- cresterea venitului disponibil pentru cei care castiga salariul minim – scade povara fiscala pentru cei care castiga mai putin;

- creste interesul pentru munca, oamenii castiga demnitate sociala si respect; produc bunuri pentru ceilalti cetateni, astfel se incurajeaza responsabilitatea cetateneasca si nu parazitismul social;

- se incurajeaza persoanele active dar neocupate sa se angajeze, pentru ca venitul net disponibil este mai mare; companiile romanesti au nevoie de angajati si Romania are nevoie de dezvoltare;

- reducerea muncii la negru si la gri – angajatorii nu mai au motive sa ascunda salariile reale; nivelul de impozitare este acelasi pentru toate veniturile;

- daca se doreste sprijinirea unei categorii sociale aceasta se poate face prin intermediul deducerilor care pot fi acordate in raport cu mai multe criterii: venitul realizat, dezvoltarea locala, regionala, sectoriale, categorie de varsta sau socio profesionala, etc;

- se cunoaste precis nivelul venitului unei persoane sau familii si se poate stabilii usor cine are nevoie de ajutor si cine nu are nevoie. Porgramele de ajutoare sociale sunt directionate catre cei care chiar au nevoie de ele, (ca exemplu, alocatiile pentru copii);

- companiile sunt incurajate sa plateasca salarii mai mari pentru a pastra angajatii si pentru a incuraja angajarea;

- cetatenii romani raman in tara pentru ca pot casitga aici un venit mai mare;

- impozitare se face la beneficiarul real al venitului, prin aplicarea unui control incrucisat se reduce evaziunea fiscala;

Alte masuri fiscale pentru o societate sanatoasa

- eliminarea pensiilor speciale – se platesc doar pensii bazate pe contributivitate.

- se anuleaza toate exceptiile la impozitare sau se alinieaza cu sistemul fiscal de mai sus : it, constructii, restaurante;

- se elimina split TVA si se pastreaza 3 cote de TVA: cota 0%, cota redusa de 9% si cota de 19%;

se elimina acciza pe combustibil;Implementata de guvernul PNL de la 1 Ianuarie 2020.- introducerea pachetului minim de asigurare medicala pentru care se plateste asigurarea publica obligatorie;

- introducerea asigurarii complementare pentru persoanele care desfasora activitati riscante, activitati sportive, persoane care fumeaza, consuma alcool sau sunt supraponderale;

- amenzile neplatite in termen de 60 de zile se transformata in munca in folosul comunitatii;

Sistemul informatic national si Registrul Certificatelor digitale calificate

Implementarea solutiilor de mai sus poate avea loc doar daca sunt inteprinse reforme consistente si la nivelul administratiei publice. Este nevoie de informatizare si de un sistem cu totul nou de a interactiona cu cetatenii. Trebuie sa intri pe paginile de internet a unui stat dezvoltat pentru a observa diferenta majora fata de site-urile administratiei romanesti: o strategie consistenta si unitara de informare si comunicare cu cetatenii. Si pentru Romania este necesar ca:

- Toate institutiile centrale sa detina site-ul web pe domeniul gov.ro, de exemplu anaf.gov.ro, finante.gov.ro;

- Au o structura comuna a website-urilor pentru a fi usor de navigat; si un design comun;

- Obligatia autoritatilor si agentiilor de a comunica cu cetatenii mai prin intermediul internetului;

- Fiecare cetatean rezident are un user in sistemul informatic national: [email protected] .

- Fiecare persoana juridica/ong are un user dedicat: [email protected]

O institutie cum e ANAF cu o organizare ramasa in anii 90, fara sistem informatice si fara oamenii capabili si mai ales fara de buna credinta, nu poate fi eficienta in colectarea creantelor fiscale. Pentru contribuabil, platitor de taxe interactiunea cu ANAF este foarte frustranta, cum stim cu totii.

O vizita la sediile ANAF in primavara acestui a fost concludenta pentru nevoia de informatizare dar si pentru o alta abordare in lucrul cu cetatenii. Persoane tinere sau in varsta, se trudeau sa completeze declaratia unica care are cel putin zece pagini. Declaratia este dificil de completat chiar si pentru un specialist, cu atat mai dificil pentru o persoana simpla sau care are alta specializare.

Este nevoie de o alta abordarea in interactiunea cu cetatenii si sunt cateva capcane in care legiuitorul nu trebuie sa cada:

Prima capcana, sa facem un sistem atat de simplu incat orice persoana sa-l poate folosi, oricat de needucata sau dezinteresata ar fi. Acest lucru nu este posibil, pentru ca nu poti sa ajustezi totul la nivelul celui mai needucat sau dezinteresat cetatean. Romania nu poate ramane in urma pentru ca unii cetateni au ramas in urma sau din orice alt motiv.

A doua capcana: sa punem totul in raspunderea ANAF. Persoanlul ANAF sa educe contribuabilii, sa ajute la completarea declaratiei unice. Cetateanul vine la ANAF sa-i faca contabilitatea, sa-i completeze declaratia, sa-i zica ce impozite are de platit si cum/unde sa plateasca.

A treia capcana, cetatenii sa invete si sa devina experti in fiscalitate si in completarea declaratiilor. Avem acelasi rezultat, sistemul se va bloca si frustrarea cetatenilor este si mai mare.

Care este solutia pentru depunere decalaratiilor unice?

- Solutie esta ca ANAF sa apelze la specialisti independenti care sa copleteze declaratia in numele persoanei fizice. Specialisti certificati din urmatoarele categorii profesionale: experti contabili, contabili autorizati, consultanti, auditori, avocati, personal bancar, personal notariate, functionari din institutii publice si primarii.

- Specialisti completeaza Declaratia Unica si o semneaza cu certificatul digital propriu in baza unei imputerniciri data de contribuabil sub semnatura privata, care se ataseaza scanat la declaratie si la dosarul contribuabilului.

- In functie de venitul declarat guvernul plateste pentru fiecare declaratie depusa. Completarea declaratia unice poate avea un cost standard pentru veniturile de baza (salarii, pensii), subventionat de guvern pentru persoanele fizice care obtin venituri brute sub pragul de 18 salarii minime pe economie. Tariful standard pentru completarea declaratiei se scade din impozitul de plata al contribuabilului.

- Declaratia unica, alaturi de declaratia 112, reprezinta o sursa de informatii pentru inspectia fiscala, daca informatiile sunt coroborate cu informatii de la alte agentii guvernamentale agentia de cadastru, primarii, registrul auto roman, vama, etc.

Registrul national al Certificatelor digitale calificate

Este nevoie de acest registru pentru a controla si a stabili standarde de integritate pentru persoanele care detin un certificat digital si au dreptul de a utiliza informatii personale sensibile. O persoana care detine un certificat digital asigura:

- accesul initial in sistem al unei persoane fizice pentru credentiale de acces (user, parole, adrese de email, telefoane);

- poate modifica credentiale si reseta accesul la sistemul informatic national unei alte persoane fizice, in baza unei imputerniciri scrise;

- poate depune declaratii pentru persoane fizice si persoane juridice – imputernicite sub semnatura privata;

- folosirea datelor obitnute in baza imputernicii date si a certificatul digital in alte scopuri decat cele stabilite se sanctioneaza penal;

- accesarea datelor contribabilului fara imputernicire scrisa este pedepsita cu anularea certificatului digital si sansctiune penala;

- certificatul digitale au diferite nivele de acces la bazele de date: anaf, sanatate, pensie, adm locale, politie, etc.

Aceste au fost cateva idei pentru o reforma fiscala din perspectiva Ghid PFA. Care este parea ta? Tu cum ai face?

10 comentarii

Felicitari si multumim pentru prezentarea exhaustiva a unor propuneri de bun simt. As mai adauga ca este nevoie urgenta si de simplificarea modalitatii de organizare in vederea obtinerii anumitor venituri. De exemplu, eu mi-am deschis doua canale de Youtube din care la un moment dat voi putea castiga bani, dar pentru acest lucru este nevoie sa trec prin multa birocratie si sa-mi deschid PFA/SRL. Pentru PFA cu sediul in apartament trebuie sa obtin acordul vecinilor de bloc (care poate nu vor sa-l dea) si nu am nici vreo diploma care sa arate ca ma pricep la domeniul IT/online, asa ca e posibil sa nu obtin autorizatia de la Registrul Comertului, dar oricine e in stare sa filmeze niste pisici intalnite pe strada si se urce clipul pe Youtube. Apoi mai exista marketingul afiliat, din care se castiga bani frumosi si ar trebui sa poata face asta oricine, chiar daca nu are diploma in marketing (ca nu are nicio legatura cua ctivitatea propriu-zisa) sau Patreon sau alte forme de venituri obtinute online care sunt foarte greu de contabilizat si declarata in Romania.

Ar trebui sa fie posibil sa facem asta pe persoana fizica si bineinteles sa ne declaram si sa platim impozitele singuri, mai ales ca Youtube nu cere si nu da facturi/chitante, ci iti intra direct banii din publicitate in cont. Am trimis multe emailuri in ultimul an parlamentarilor sau dferitelor institutii dar nu am primit raspuns.

Este nevoie de o deschidere a legiuitorilor in vederea simplificarii lucrurilor, dar pur si simplu nu se doreste. Asa sunt obisnuiti. De aceea nu progresam.

1 decembrie 2019 at 11:05

Multumim pentru apreciere si feedback.

3 decembrie 2019 at 12:00

Buna dimineata,

Va felicit si va multumesc pentru toate mesajele trimise pana acum. Ma bucur mult ca exista specialisti care au facut din profesia lor o afacere. In harta mea de viata, ca o afacere sa prospere, are nevoie de cel putin cateva conditii:

– in primul rand, sa satisfaca o necesitate sociala

– sa aiba la baza criterii de specialitate si profesionalism

– din ea sa castige BINE cel care o detine, angajatii si clientii, dar si societatea in ansamblu. In afara de plus valoarea neta, sa existe contributia la imbunatatirea mediului de afaceri, societatii, relatiilor umane, mediului ambintal, etc.

Numai si prin faptul ca tineti la curent comunitatea cu noutatile Codului fiscal si nu numai, este un mare plus.

Daca va si implicati in transformarea legislatiei cu consecinte asupra insanatosirii mediului de afaceri este minunat.

De atitudini proactive, de implicare avem nevoie in Romania.

Sunt psiholog independent si nu a fost nevoie sa cumpar ghidul dvs. pentru ca nu traiesc din aceasta activitate. Ca marea majoritate a colegilor mei, am o a doua profesie, cea de economist, DAR mesajele dvs. ma ajuta.Multumesc.

Va doresc mult succes si multa sanatate !

DaDa

Psihoterapeut

Consilier D.N.A.

14 noiembrie 2019 at 6:34

Buna seara! VA multumim pentru apreciere si va dorim succes si dvs! (V-am raspuns pe email si va raspund si aici, 🙂

20 noiembrie 2019 at 17:34

Bună ziua,

Nu înțeleg de ce trebuie să plătesc asigurările de sănătate pe PFA din moment ce le plătesc în calitate de salariat. Aceste două acronime, CAS și CASS sunt o sursă de confuzie permanentă. Prin urmare, care din cele două sunt deductibile până la urmă?

13 noiembrie 2019 at 14:17

Pai asa zic si eu, ca nu ar trebui sa se plateasca de 2 ori contributiile, odata ce nu se ofera nimic in plus. La veniturile din salarii CAS si CASS sunt deductibile. La veniturile PFA numai CAS este deductibil, CASS nu mai este deductibil din 2018. (CAS-contributie la pensie, CASS-contributie la sanatate).

13 noiembrie 2019 at 15:14

Nu mi se pare corect ca sistemul privat de sanatate sa-si rotunjeasca incasarile din sistemul public

12 noiembrie 2019 at 17:23

Buna ziua! Spitalele de stat si private trebuie sa concureze pentru a va ofere servicii medicale si CNAS sa deconteze. Problema este ca medicii sunt aceeasi si la stat si la privat. Acest lucru nu mai trebuie permis. Trebuie sa fie o competitie intre cele doua sectoare.

13 noiembrie 2019 at 11:07

Dacă pentru salariați există deduceri personale, pentru PFA de ce nu există? Dacă numai eu am venituri, eu întrețin copiii, casa, de ce să nu am deduceri personale?

De CAS nu este deductibilă? Sunt traducător, traduc din legislația altor state, peste tot TVA este deductibilă?

Iarăși Registrul acela cu venitul net fără TVA. Eu nu sunt plătitoare de TVA, dar nu pot cumpăra fără să plătesct TVA, mi se pare anormal să stai să calculezi TVA.

Apoi, ca PFA : nu am voie să deduc curentul electric. Cum pot traduce fără să am calculator. Saau ce dumnezeu să trec în contabiltate să am și eu un venit normal.

La școală, pentru burse trebuie adeverința de salariu, dacă esti PFA copilul tău nu are dreptul la bursă, deși venitul meu i-ar permite să ia bursă. Dacă plătesc impozite la fel ca un salariat, ar trebui să am aceleași drepturi ca ale unui salariat, că obligații am.

12 noiembrie 2019 at 11:52

Buna ziua! CAS este deductibila, dar CASS nu mai este din 2018. Pentru ca nu sunteti platitoare de TVA, aceasta se include in cheltuielile deductibile ale activitatii dvs si deci este deductibila la calculul impozitului pe venit. De asemenea puteti deduce cheltuielile cu energia electrica pentru spatiul unde va desfasurati activitatea. Din cate vad nu sunteti suficient de infoarmata in privinta contabilitatii in partida simpla si pierdeti bani – va recomand acest ghid care va fi actualizat saptamana viitoare.

13 noiembrie 2019 at 11:03