Cod fiscal 2023. Principalele modificări care afectează PFA și Profesiile Liberale

Prin Ordonanța Guvernului nr. 16/2022 publicată în Monitorul Oficial nr. 716 din data de 15 iulie 2022, se aduc modificări consistente Codului fiscal, așa acum nu au mai fost făcute din 2018, de când s-a introdus declarația unică. Modificările sunt ample si vizează toate capitolele de taxe si contribuții datorate de agenții economici.

Scopul principal al modificărilor este creșterea veniturilor la buget, România fiind renumită pentru un grad redus de venituri colectate ca procent din PIB și un deficite cronic al bugetului de asigurări sociale – pensii.

Un alt motiv al acestor modificări constă în intenția legiuitorului de a corecta discrepanțele majore de impozitare între diferite forme de organizare a unei activități economice. În ultimii ani au fost sectoare economice aproape defiscalizate, cu impozite foarte mici; să luam exemplu restaurantele și barurile, unde se plătește, încă, un impozit specific care nu are nicio legătură cu venitul efectiv realizat.

Îți prezint mai jos principalele modificări care vizează fiscalitatea persoanelor fizice care obțin venituri din activități independente. Ordinea de prezentare ține cont de impactul pe care modificările îl vor avea asupra agenților economici.

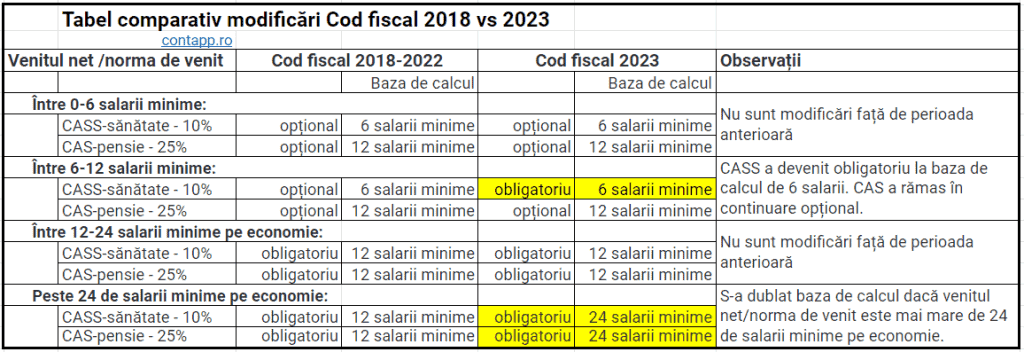

Contribuții sociale datorate de persoanele fizice

Se modifică baza de calcul a contribuțiilor sociale, astfel, în ceea ce privește CAS – contribuție la pensie, persoanele care obțin venituri din activități independente, drepturi de autor și contracte de activitate sportivă datorează CAS la o bază de calcul egală cu:

- nivelul de 12 salarii minime brute pe ţară, dacă veniturile realizate au valoarea între 12 şi 24 de salarii minime brute pe ţară;

- nivelul de 24 de salarii minime brute pe ţară, dacă veniturile realizate au valoarea peste 24 de salarii minime brute pe ţară.

Se modifică baza de calcul a contribuțiilor sociale de sănătate, CASS, astfel persoanele care obțin venituri din activități independente, drepturi de autor, contracte de activitate sportivă, cedarea folosinței bunurilor, investii, agricultură, venituri din alte surse, venituri din străinătate, datorează CASS la o bază de calcul egală cu:

- nivelul a 6 salarii minime brute pe ţară, în cazul veniturilor realizate cuprinse între 6 şi 12 salarii minime brute pe ţară;

- nivelul de 12 salarii minime brute pe ţară, în cazul veniturilor realizate cuprinse între 12 şi 24 de salarii minime brute pe ţară;

- nivelul de 24 de salarii minime brute pe ţară, în cazul veniturilor realizate de peste 24 de salarii minime brute pe ţară.

Măsura intră în vigoare de la 1 ianuarie 2023, termenul de plată a obligațiilor datorate este 25 mai 2024.

Important! În funcție de categoria de venit realizate, baza de calcul o reprezintă: venitul net, venitul brut sau norma de venit.

Impozitul pe veniturile obținute din activități independente impuse cu norme de venit

Se anulează plafonul de 100.000 de euro de la care activitățile independente impuse cu norme de venit erau obligate să aplice sistemul real de impozitare.

30. La articolul 69, alineatul (9) se modifică şi va avea următorul cuprins:

(9) Contribuabilii, pentru care venitul net se determină pe bază de norme de venit şi care în anul fiscal anterior au înregistrat un venit brut anual mai mare decât echivalentul în lei al sumei de 25.000 euro, începând cu anul fiscal următor au obligaţia determinării venitului net anual în sistem real. Cursul de schimb valutar utilizat pentru determinarea echivalentului în lei al sumei de 25.000 euro este cursul de schimb mediu anual comunicat de Banca Naţională a României, la sfârşitul anului fiscal. Această categorie de contribuabili are obligaţia să completeze corespunzător şi să depună declaraţia unică privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice până la data de 25 mai inclusiv a anului următor celui de realizare a venitului.

Important. Măsura intră în vigoare de la 1 ianuarie 2023, pentru 2022 rămâne în continuare plafonul de 100.000 euro. Astfel:

- Dacă în cursul anului 2022, încasezi un venit brut sub 100.000 euro, (exclusiv TVA, pentru plătitorii de TVA), în 2023 poți rămâne în continuare în sistem de impozitare cu normă de venit;

- Dacă în cursul anului 2023, încasezi un venit brut sub 25.000 euro, (exclusiv TVA, pentru plătitorii de TVA), în 2024 poți rămâne în continuare în sistem de impozitare cu normă de venit;

- Dacă în cursul anului 2023, încasezi un venit brut mai mare de 25.000 euro, (exclusiv TVA, pentru plătitorii de TVA), în 2024 ești obligat să aplici sistemul real de impozitare.

Observații:

- Se ia în calcul venitul brut încasat în cursul anului, nu contează data facturii ci data documentului de încasare;

- Nu trebuie să schimbi sistemul de impozitare în cursul anului dacă depășești plafonul de 100.000/25.000 euro încasări. Sistemul de impozitare se schimbă începând cu anul următor.

- Pentru stabilirea plafonului în lei este utilizat cursul valutar mediu anual calculat de BNR la sfârșitul anului.

Scapă de grija plafoanelor și a cursurilor valutare și începe sa facturezi cu ContApp – Aplicație online de facturare și contabilitate pentru PFA și Profesii Liberale. Totul într-un singur loc. Creează-ți un cont gratuit!

Impozitul pe veniturile din cedarea folosinței bunurilor (chirii)

Se modifică modul de calcul a veniturilor din chirii, procentul de impozit de 10% se aplică la venitul brut așa cum fost stabilit în contractul încheiat între părți. Se elimină deducerea de cheltuieli forfetare, de 40% din venitul realizat așa cum a fost până în 2022.

Important. Măsura intră în vigoare de la 1 ianuarie 2023 pentru toate contractele încheiate.

Tot de la 1 ianuarie 2023, contractele de cedare a folosinței bunurilor se vor înregistra din nou la ANAF.

(6^1) Contribuabilii care obţin venituri din cedarea folosinţei bunurilor din patrimoniul personal, altele decât veniturile din arendare şi cele din închirierea în scop turistic a camerelor situate în locuinţe proprietate personală, au obligaţia înregistrării contractului încheiat între părţi, precum şi a modificărilor survenite ulterior, în termen de cel mult 30 de zile de la încheierea/producerea modificării acestuia, la organul fiscal competent.

(23) În cazul contractelor de închiriere aflate în derulare la data de 1 ianuarie 2023, înregistrarea, la organul fiscal competent, a contractului încheiat între părţi şi a modificărilor survenite se efectuează în termen de cel mult 90 de zile de la data la care a intervenit obligaţia înregistrării acestora.

Impozitul pe dividende

Începând cu 1 ianuarie 2023 impozitul pe dividende se majorează de la 5% la 8% și se calculează asupra dividendelor distribuite după data 1 ianuarie 2023.

Măsura are impact asupra calcului de optimizare fiscală pentru 2023. PFA vs Micro vs Impozit pe profit?

Impozitul pe veniturile microîntreprinderilor

Se elimină impozitul de 3% pe cifra de afaceri și se impune obligația ca o microîntreprindere să aibă cel puțin 1 salariat pentru a putea aplica impozitul de 1% pe cifra de afaceri.

Prin urmare, de la 1 ianuarie 2023 microîntreprinderile care acum nu au salariați trebuie sa treacă la impozit pe profit sau sa dețină un salariat cu normă întreagă.

Totodată, întreprinderile unde ponderea veniturilor realizate din consultanţă şi/sau management în veniturile totale este de peste 20% sunt obligate să treacă la impozitul pe profit, de 16%.

În Ordonanța 16/2022 nu este definit ce înseamnă servicii de consultanță, în această categorie pot intra mai multe coduri CAEN, care conțin cuvântul consultanță, printre care:

- 6202 Activități de consultanță în tehnologia informației;

- 6920 Activități de contabilitate și audit financiar; consultanță în domeniul fiscal;

- 7112 Activități de inginerie și consultanță tehnică legate de acestea;

- 7021 Activități de consultanță în domeniul relațiilor publice și al comunicării;

- 7022 Activități de consultanță pentru afaceri și management.

De asemenea, sunt excluse din sfera de aplicare a impozitului pe veniturile microîntreprinderilor și societățile comerciale care „desfășoară activități în domeniile asigurărilor și reasigurărilor, al pieței de capital, inclusiv cea care desfășoară activități de intermediere în aceste domenii”. Începând cu 1 Ianuarie 2023 societățile comerciale care desfășoară activități de intermediere în asigurări sunt obligate să treacă la impozit pe profit sau la PFA/II în sistem real.

Impozitul pe venitul din jocuri de noroc

(2) Veniturile din jocuri de noroc se impozitează prin reținere la sursă. Impozitul datorat se determină la fiecare plată, prin aplicarea următorului barem de impunere asupra fiecărui venit brut primit de un participant de la un organizator sau plătitor de venituri din jocuri de noroc:

| Tranșe de venit brut | Impozit |

| până la 10.000 inclusiv | 3% |

| peste 10.000 – 66.750 inclusiv | 300 lei + 20% pentru ceea ce depăşeşte suma de 10.000 |

| peste 66.750 | 11.650 + 40% pentru ceea ce depăşeşte suma de 66.750 |

(2^2) Impozitul datorat în cazul veniturilor obţinute ca urmare a participării la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine şi lozuri, cu valoare mai mare decât plafonul neimpozabil de 66.750 lei, se determină prin aplicarea baremului prevăzut la alin. (2) asupra fiecărui venit brut primit de un participant, iar din rezultatul obţinut se scade suma de 11.650 lei.

Important. Se aplică veniturilor plătite începând cu 1 august 2022.

Impozitul pe venitul obținut din transferul proprietăților imobiliare din patrimoniul personal.

Impozitul se va calcula acum la toată valoarea tranzacției. Până la această dată se putea deduce o sumă de 450.000 lei ca fiind neimpozabilă.

(1) La transferul dreptului de proprietate şi al dezmembrămintelor acestuia, prin acte juridice între vii asupra construcţiilor de orice fel şi a terenurilor aferente acestora, precum şi asupra terenurilor de orice fel fără construcţii, contribuabilii datorează un impozit care se calculează la valoarea tranzacţiei prin aplicarea următoarelor cote:

a) 3% pentru construcţiile de orice fel şi terenurile aferente acestora, precum şi asupra terenurilor de orice fel fără construcţii, deţinute o perioadă de până la 3 ani inclusiv;

b) 1% pentru imobilele descrise la lit. a), deţinute o perioadă mai mare de 3 ani.

Impozitul pe venitul din câștigurile din transferul titlurilor de valoare și din operațiuni cu instrumente financiare derivate

Legea nr. 142/ 2022 publicată în Monitorul Oficial nr. 502 publicat în 23 mai 2022, modifică cotele de impozit și modul de calcul și raportare al acestuia. Veniturile sub forma câştigurilor din transferul titlurilor de valoare şi din operaţiuni cu instrumente financiare derivate se impun prin reţinere la sursă astfel:

a) în cazul titlurilor de valoare:

- (i)prin aplicarea unei cote de 1% asupra fiecărui câştig din transferul titlurilor de valoare care au fost dobândite şi înstrăinate într-o perioadă mai mare de 365 de zile, inclusiv, de la data dobândirii;

- (ii)prin aplicarea unei cote de 3% asupra fiecărui câştig din transferul titlurilor de valoare care au fost dobândite şi înstrăinate într-o perioadă mai mică de 365 de zile de la data dobândirii;

b) în cazul operaţiunilor cu instrumente financiare derivate:

- (i)prin aplicarea unei cote de 1% asupra fiecărui câştig din efectuarea de operaţiuni cu instrumente financiare derivate deţinute o perioadă mai mare de 365 de zile, inclusiv, de la data dobândirii;

- (ii)prin aplicarea unei cote de 3% asupra fiecărui câştig din efectuarea de operaţiuni cu instrumente financiare derivate deţinute o perioadă mai mică de 365 de zile de la data dobândirii. Pentru determinarea perioadei în care au fost deţinute se consideră că titlurile de valoare şi instrumentele financiare sunt înstrăinate/răscumpărate în aceeaşi ordine în care au fost dobândite, respectiv primul intrat – primul ieşit, pe fiecare simbol.

16 comentarii

Buna ziua! Este adevarat ca odata cu marirea salariu minim pe economie (de azi), plafonul in functie de care se plateste cas si cass, a crescut la 39600ron? Am inteles ca plafonul nou intra in vigoare din anul curent, si nu din 1 ianuarie 2024, cum se intampla mereu cu orice schimbare fiscala. Multumesc anticipat!

18 octombrie 2023 at 12:06

Buna ziua! Nu creste plafonul pentru 2023, dar creste pentru 2024. Vedeti aici va rog: https://contapp.ro/blog/taxe-pfa-2024-cas-cass-si-impozit-datorat/

25 octombrie 2023 at 8:56

In cazul unui PFI, cod caen 6622, un venit estimat de 36.000 lei/an, care sunt taxele care se vor plati? Multumesc!

25 februarie 2023 at 0:14

Revin cu inca o intrebare.

Ati spus in articol: „Prin urmare, de la 1 ianuarie 2023 microîntreprinderile care acum nu au salariați trebuie sa treacă la impozit pe profit sau sa dețină un salariat cu norma întreaga”. Este la alegerea administratorului? SRL nu are decat administrator (pensionar), iar profitul este destul de mic, deocamdata. Multumesc, din nou.

1 februarie 2023 at 17:33

Buna ziua.

Sunt salariat cu norma intreaga si am vandut in 2022 un numar la actiuni la o societate comerciala, pentru care am incasat suma de 36.000 lei. Ce obligatii am in acest caz?

31 ianuarie 2023 at 10:45

Începand cu anul 2023 impozitele pe veniturile din chirii au crescut cu peste 300%. Eu cred că este o scăpare care trebuie corectată sau oamenii aștia nu mai sunt normali la cap. Totodata a fost eliminată și deducerea de 40 % din veniturile din chirii. Se știe ca un apartament se inchiriază cu mobila, aparatura electrocasnica, etc. Toate aceste bunuri se uzează și trebuie înlocuite cu altele noi. O data la 3 ani trebuie zugravit iar aceasta lucrare costa 15 lei/mp in afara costului de vopsea. Adica cheltuim de ex. 8.000 lei pentru achiziția de dulapuri, combina frigorifica, masina de spălat, zugravit, reparatii, inlocuiri baterii de apa, lustre, chiuvete, etc. și nu se deduce nimic. Atunci cu ce mai râmâi ??? Oare domnii din guvern care au propus și parlamentarii care au decis sunt total in afara realitatii ???

30 ianuarie 2023 at 19:04

Pot sa.mi deduc cheltuieli vu mașină, benzina de exemplu, dacă am un PFA ?

19 ianuarie 2023 at 11:34

E bine sa luăm mașina pe PFA sau nu…avantaje dezavantaje?

11 ianuarie 2023 at 15:09

Buna ziua,

As vrea sa ma lamuriti cu un raspuns referitoar la stabilirea valorii de contributie CASS. Sunt PFA pensionar, deci incepand cu 1 ianuarie 2023 iau in calcul valoarea contributiei CASS.

Pentru un venit net realizat sub 18.000 nu se ia in calcul valoarea contributiei CASS?

Pentru un venit net realizat intre 18.000 si 36.000 lei (de ex.22000 lei), valoarea contributiei se aplica la 18.000 de lei sau la 36.000 de lei?

Multumesc

9 ianuarie 2023 at 7:26

Exemplu de calcul (salariul minim pe economie BRUT in 2023 este 3000 lei) – ANUAL

1. DACA VENITUL ESTE INTRE 0 SI 18.000 LEI – SE PLATESTE DOAR 10% impozit pe venit adica 1800 lei

2. DACA VENITUL ESTE INTRE 18.000 (6 salarii) -36.000 (12 salarii) LEI se plateste si CASS (10%) la plafonul de 6 salarii adica 18.000 lei adica = impozit pe venit 10% + CASS 1800 lei

3. DACA VENITUL ESTE INTRE 36.000 (12 salarii brute) -72.000 (24 salarii brute) LEI – se plateste 10% impozitul pe venit + CASS 10% adica 3600 + CAS 25% din 36.000 lei adica 9000 lei.

4. DACA VENITUL ESTE PESTE 72.000 lei – SE PLATESTE 45% (adica impozit 10%, CAS 10% si CASS 25%)

7 februarie 2023 at 18:25

daca sunt pe norma de venit si am plafonul de 31800 lei si sunt pensionar dupa declaratia unica cu corectie ar vi un impozit de 1900 sunt obligat sa platesc pentru sanatate daca sunt asigurat?

4 ianuarie 2023 at 10:13

Buna ziua! Ca pensionar nu platiti CAS, dar platiti CASS pentru veniturile din activitati independente.

8 ianuarie 2023 at 22:45

PFA fiind persoane fizice, nu juridice nu se incadreaza la obligatia introdusa de aceasta lege.

OG 16 /2022 ” (3) PERSOANELE JURIDICE care desfășoară activități de comerț cu amănuntul și cu ridicata, așa cum acestea sunt definite de Ordonanța Guvernului nr. 99/2000 privind comercializarea produselor și serviciilor de piață, republicată, cu modificările și completările ulterioare, precum și cele care desfășoară activități de prestări de servicii, care realizează anual o cifră de afaceri mai mare de 10.000 euro în echivalent lei, au obligația să accepte ca mijloc de plată cardurile de debit, de credit sau preplătite, prin intermediul unui terminal POS și/sau al altor soluții moderne de acceptare, inclusiv aplicații ce facilitează acceptarea plăților electronice. Prin activitatea de prestări de servicii, în sensul prezentului alineat, se înțelege operațiunea definită la art. 271 alin. (1) din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare. „

20 decembrie 2022 at 13:22

Multumesc! Ok, am scos textul, ca nu s-a venit cu clarificari. In Ordonanța Guvernului nr. 99/2000 sunt definite ambele categorii, si persoane fizice si persoane juridice ca si comercianti. Nu vad de ce trebuie sa se faca diferentieri dupa forma de organizare.

21 decembrie 2022 at 2:05

[…] Codul fiscal a fost modificat prin OUG 16/2022 și aduce modificări importante privind plafoanele de contribuții sociale datorate de contribuabili. Aceste plafoane afectează veniturile estimate la capitolul II din declarație, cu venitul estimat pentru 2023. Am discutat despre modificările la codul fiscal în acest articol. […]

7 decembrie 2022 at 1:32

„Intreprinderile care au ca obiect de activitate consultanta de afaceri sunt obligate sa treacă la impozitul pe profit, de 16%.”

Aceasta prevedere afecteaza si PFA-urile?

16 noiembrie 2022 at 9:58

Aceasta prevedere nu afecteaza PFA-urile.

21 decembrie 2022 at 1:52

1 Trackback or Pingback