Declaratia 600 – actualizata pentru anul 2018

Actualizare 2 Martie 2018 – Citeste aici despre Declaratia Unica pentru Activitati Independente care inlocuieste declaratiile 200, 220, 600.

Actualizare 31 Ianuarie 2018 – termenul de depunere a declaratiei 600 s-a amanat pana la 15 Aprilie 2018. Probabil urmeaza si alte modificari ale Codului Fiscal.

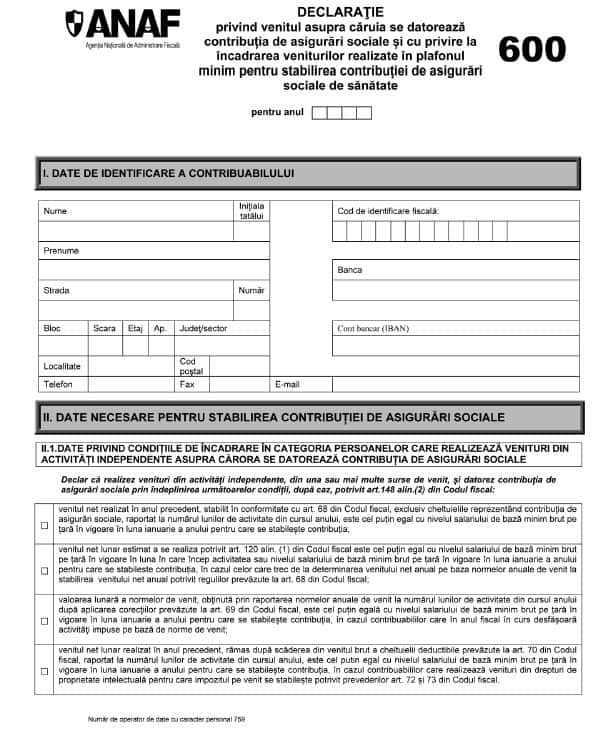

S-a publicat Ordinul 4140 din 29 decembrie 2017 pentru modificarea declaratiei 600 „Declaraţie privind venitul asupra căruia se datorează contribuţia de asigurări sociale şi cu privire la încadrarea veniturilor realizate în plafonul minim pentru stabilirea contribuţiei de asigurări sociale de sănătate”.

Din 2018 declaratia 600 va fi folosita si pentru inregistrarea la plata contributiei de sanatate (CASS), pe langa inregistrarea in sistemul public de pensie (CAS).

Cine depune declaratia 600 in 2018?

1. Daca desfasori activitati independente si indeplinesti unul din criteriile de mai jos esti obligat sa plateasti contributie la pensie ( CAS 25%) si sa depui declaratia 600.

a)venitul net realizat in anul 2017, exclusiv cheltuielile reprezentand contributia de asigurari sociale, raportat la numarul lunilor de activitate din cursul anului, este cel putin egal cu nivelul salariului de baza minim brut pe tara in vigoare in luna ianuarie a anului pentru care se stabileste contributia;

Astfel, daca in 2017 ai obtinut un venit net lunar mai mare de 1.900 lei, esti obligat sa contribui la sistemul public de pensie si sa depui declaratia 600 pana pe 31 Ianuarie 2018. Vei plati contributie de 25% din baza de calcul aleasa de tine, care trebuie sa fie egala sau mai mare de 1.900 lei/luna. Trebuie sa depui declaratia 600 pana la 31 Ianuarie 2018.

Contribuabilii care au functionat o perioada mai scurta decat anul fiscal impart venitul net obtinut la numarul de luni in care activitatea independenta a fost activa.

Atentie. Venitul net in 2017 se stabileste conform prevederilor Codului Fiscal 2017, ca diferenta intre venitul incasat in cursul anului din care se scad cheltuielile deductibile, exclusiv platile anticipate de contributii sociale.

Pe 5 Ianuarie 2018 a fost publicat ordinul care pune in practica Registrul de Evidenta Fiscala, prin care se evidentiaza calcul venitului obtinut in anul precendent si care reprezinta documentul de baza in gestiunia fiscala a unei activitati independente.

De aceea este foarte important sa calculezi corect venitul net, conform reglementarilor fiscale in vigoare pentru a evita ulterior complicatii cu inspectorii fiscali – eliminarea de cheltuieli nedeductibile si corectarea venitului net, care pot conduce la re-incadrarea unui contribuabil ca platitor de contributii, recalcularea impozitului, impunerea de dobanzi, penalitati si eventul de amenzi. Daca ai nevoie de ajutor, am realizat pentru tine un pachet complet de solutii pentru contabilitatea activitatilor independente – vezi cum te poate ajuta.

b) venitul net lunar estimat a se realiza este cel putin egal cu nivelul salariului minim brut pe tara in vigoare in luna in care isi incep activitatea sau nivelul salariului de baza minim brut pe tara in vigoare in luna ianuarie a anului pentru care se stabileste contributia, in cazul celor care trec de la determinarea venitului net anual pe baza normelor anuale de venit la stabilirea venitului net anual potrivit regulilor contabilitatii in sistem real;

Daca la infiintare, cand te inregistrezi la ANAF prin declaratia 220 estimezi un venit net mai mare de 1.900 lei pe luna respectiv 22.800 lei pe an, trebuie sa depui si declaratia 600 in 30 de zile de la infiintare.

De asemenea la schimbarea sistemului de impozitare, prin trecerea de la norma de venit la sistem real, se estimeaza un venit net mai mare decat 22.800 lei se depune declaratia 600 pana la 31 Ianuarie 2018.

Important! In cazul contribuabililor care incep sa desfasoare activitate in cursul anului fiscal, iar venitul lunar estimat a se realiza din una sau mai multe surse de venit din cele mentionate este cel putin egal cu nivelul salariului de baza minim brut pe tara in vigoare in luna in care se estimeaza veniturile, declaratia 600 se depune in termen de 30 de zile de la data producerii evenimentului.

c)valoarea lunara a normelor de venit, obtinuta prin raportarea normelor anuale de venit la numarul lunilor de activitate din cursul anului dupa aplicarea corectiilor, este cel putin egala cu nivelul salariului de baza minim brut pe tara in vigoare in luna ianuarie a anului pentru care se stabileste contributia, in cazul contribuabililor care in anul fiscal in curs desfasoara activitati impuse pe baza de norme de venit;

Daca norma de venit din 2017 (dupa aplicarea corectiilor daca e cazul), este egala sau mai mare decat 22.800 lei esti obligat sa platesti CAS la cel putin valoarea salariului minim brut aflat in vigoare in luna in care se plateste contributia si sa depui declaratia 600 pana la 31 Ianuarie 2018 sau la 30 de zile de la infiintare.

Contribuabilii care incep activitatea in cursul anului fiscal impart norma de venit la numarul de luni ramase si daca rezultatul este mai mare de 1.900 lei depun declaratia 600.

d) in cazul contribuabililor care realizeaza venituri din drepturi de proprietate intelectuala venitul net lunar realizat in anul precedent, ramas dupa scaderea din venitul brut a cheltuielilor deductibile (cheltuielile deductibile sunt 40% din venitul brut), raportat la numarul lunilor de activitate din cursul anului, este cel putin egal cu nivelul salariului de baza minim brut pe tara in vigoare in luna ianuarie a anului pentru care se stabileste contributia. Se procedeaza la fel ca la punctul a.

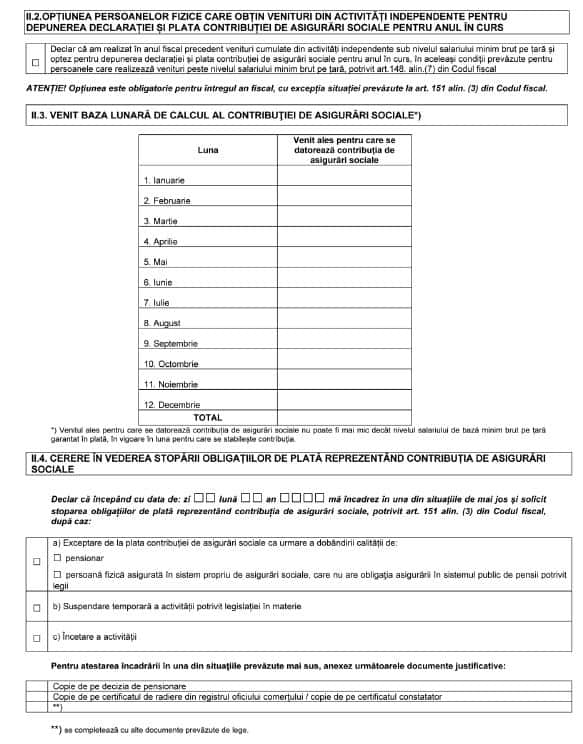

Baza lunara de calcul al contributiei de asigurari sociale in cazul persoanelor care realizeaza venituri din activitati independente o reprezinta venitul ales de contribuabil, care nu poate fi mai mic decat nivelul salariului de baza minim brut pe tara garantat in plata aprobat prin hotarare a Guvernului, in vigoare in luna pentru care se datoreaza contributia.

In cele mai multe cazuri contribuabili vor alege baza minima de calcul care este salariul minim brut de 1.900 lei. Ca urmare ANAF va calcula o contributie lunara de 25%*1.900 lei = 475 lei, pe care o vei plati trimestrial – 475*3= 1.425 lei.

Declaratia 600 nu este obligatorie pentru:

- Persoanele fizice care in anul fiscal precedent au realizat venituri nete cumulate din activitati independente sub nivelul plafonului minim de 22.800 lei. Aceste persoane nu au obligatia depunerii declaratiei 600 si nu datoreaza contributia de asigurari sociale pentru anul in curs;

- Contribuabilii al caror venit net lunar estimat nu depaseste valoarea salariului brut pe economie (1.900 lei pe luna/ 22.800 pe an), in cazul contribuabililor care desfasoara activitati impuse in sistem real si/sau isi incep activitatea in cursul anului fiscal;

- Contribuabilii impusi la norma de venit a caror valoarea lunara a normei, dupa aplicarea corectiilor (acolo unde este cazul) este sub valoarea salariulului minim brut pe economie, adica sub 1.900 lei in 2018.

- Persoanele care beneficiaza de una din categoriile de pensii acordate in sistemul public de pensii (deci pensionarii);

- Persoanele care nu sunt integrate in sistemul public de pensii dar care achita contributii catre sisteme profesionale de pensii – cum ar fi avocatii sau personalul clerical.

Important! Contribuabilii care nu sunt obligati la plata CAS pot opta sa depuna si sa se asigure in sitemul public de pensie pentru anul 2018.

Contributia de asigurari sociale, in procent de 25% din salariul minim pe economie, asigura stagiu complet de cotizare si vechime in munca.

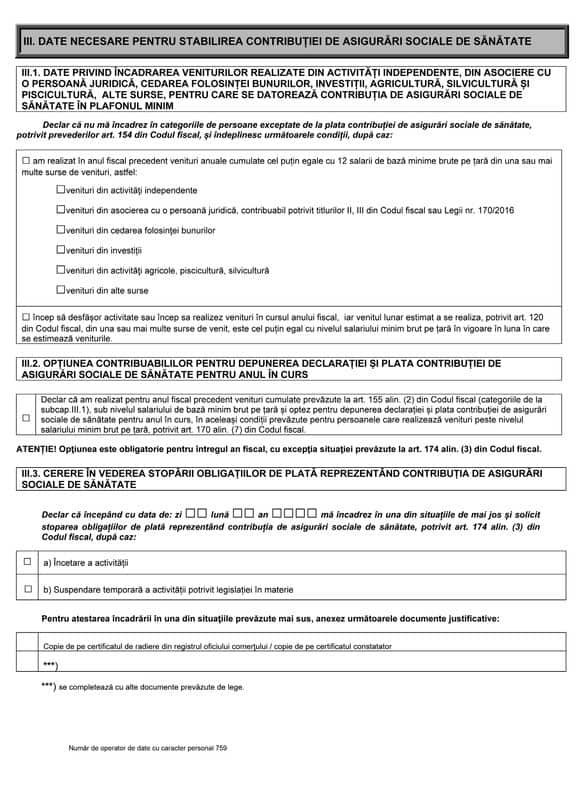

2. Persoanele fizice care desfasoara activitati independente depun declaratia 600 si datoreaza contributia de asigurari sociale de sanatate daca au realizat in cursul anului anterior sau estimeaza a realiza pentru anul in curs venituri anuale cumulate cel putin egale cu 12 salarii de baza minime brute pe tara din una sau mai multe surse de venituri:

- venituri nete din activitati independente,

- venituri din asocierea cu o persoana juridica,

- venituri nete din cedarea folosintei bunurilor,

- venituri din investitii,

- venituri nete din activitati agricole, silvicultura si piscicultura,

- venituri brute din alte surse, definite conform Codului Fiscal.

Atentie! Incadrarea in plafonul anual de 12 salarii minime brute se efectueaza prin insumarea veniturilor anuale din activitatile mentionate mai sus, realizate in anul fiscal precedent. Veniturile din salarii, indemnizatii, concedii, etc nu se includ.

De asemenea declaratia se depune si daca contribuabili încep să desfășoare activitate sau încep sa realizeze venituri în cursul anului 2018, iar venitul lunar estimat a se realiza, potrivit declaratie 220, din una sau mai multe surse de venit, este cel puțin egal cu nivelul salariului minim brut pe țară în vigoare în luna în care se estimează veniturile.

Astfel, daca in anul 2017 ai obtinut venituri cumulate mai mici de 22.800 lei din una sau mai multe activitati descrise mai sus, nu esti obligat la plata CASS in 2018. Dupa caz daca estimezi venit net mai mic de acest prag nu esti obligat sa platesti cintributie la sanatate si nici sa depui declratia 600.

Important! Baza de calcul al contributiei de asigurari sociale de sanatate datorate de persoanele fizice care desfasoara activitati independente este salariul de baza minim brut pe tara in vigoare in luna pentru care se datoreaza.

Astfel, chiar daca venitul net lunar este de 5.000 lei, ti va calcula CASS de 10%*1.900= 190 lei pe luna in 2018, pe care o vei plati trimestrial, suma fiind de 570 lei.

Noutate! Persoanele fizice obligate la plata contributiei de asigurari sociale de sanatate depun anual la organul fiscal competent, pana la data de 31 ianuarie inclusiv a anului pentru care se stabileste contributia de asigurari sociale de sanatate, declaratia cu privire la incadrarea veniturilor realizate in plafonul lunar.

In cazul contribuabililor care incep sa desfasoare activitate sau incep sa realizeze venituri in cursul anului fiscal, iar venitul lunar estimat a se realiza, din una sau mai multe surse de venit, este cel putin egal cu nivelul salariului de baza minim brut pe tara in vigoare in luna in care se estimeaza veniturile, declaratia se depune in termen de 30 de zile de la data producerii evenimentului.

Persoanele fizice care realizeaza venituri anuale sub nivelul a 12 salarii de baza minim brute pe tara pot opta pentru pentru plata contributiei de asigurari sociale de sanatate pentru anul in curs, in aceleasi conditii prevazute pentru persoanele care realizeaza venituri anuale peste nivelul a 12 salarii de baza minime brute pe tara. Optiunea se realizeaza prin depunerea declaratie 600 pana la 31 Ianuarie 2018 si este obligatorie pentru intregul an fiscal.

Formularul 600 se depune si in situatia in care contribuabilii ies din categoria celor care nu mai sunt obligati la plata contributiilor in 2018: titular iese la pensie, suspenda sau inchide PFA. Aceastea sunt si singurele situatii prin care un contribuabil inceteaza sa mai plateasca CAS sau CASS in 2018 cand poate nu mai are aceleasi venituri ca in 2017.

Important! Conform noului Cod Fiscal pentru veniturile obtinute in anul 2018 nu se va mai efectua regularizarea sau definitivarea contributiilor de asigurari sociale. Astfel, oricat de mare este venitul net obtinut, plata asigurarilor sociale (CAS si CASS) se va face la venitul ales de contribuabil in cazul CAS sau la nivelul salariului minim brut pe tara in cazul CASS.

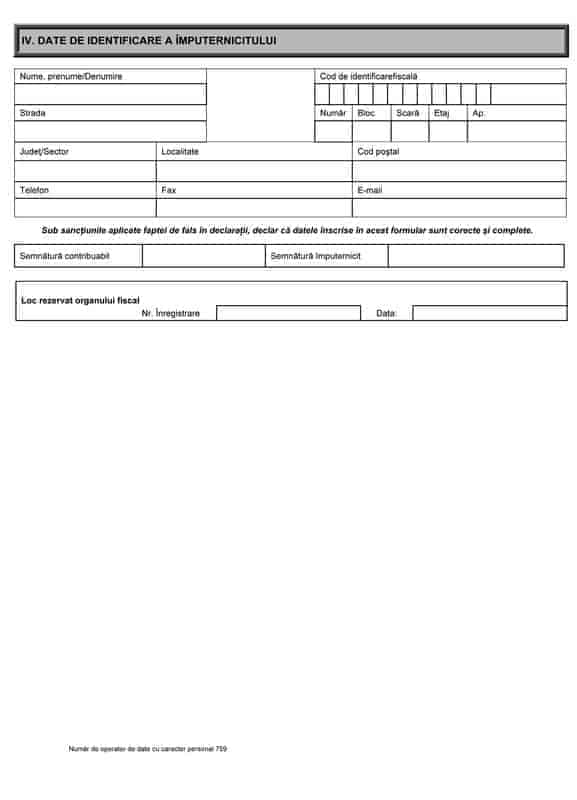

Ordinul 4140 face referire si la Formularul 610 – decizia de impunere privind stabilirea contributiei de asigurari sociale si de asigurari sociale de sanatate pentru persoane fizice pentru anul 2018. Decizia se comunica contribuabilului in vederea efectuarii platilor de asigurari sociale conform termenelor legale – trimestrial.

Formularul 600 poate fi descarcat de aici.

43 de comentarii

Buna seara!

În anul 2016 am fost in concediu de creștere a copilului cu pfi suspendat tot anul. Saptamana trecuta am primit decizie de plata cas pt 2016 (in jur de 1100ron). E posibil sau e o greseala a lor?

Multumesc.

21 aprilie 2018 at 20:11

Buna ziua! Trebuie sa fie o greseala. Verificati la ANAF va rog. Nu ati obtinut venituri care sa va oblige la plata CAS.

23 aprilie 2018 at 14:23

Buna ziua,

In anul 2017, am lucrat doar 3 luni în România, cu salariu lunar ce nu depaseste 1 900 RON / luna.

In anul 2018, detin un contract de munca la Stat, unde sunt platit cu mai putin de 1 900 RON / luna si în virtutea acestui contract platesc contributiile sociale.

Pentru a-mi rotunji veniturile, intentionez sa prestez câteva activitati ca pfa, si nu voi câstiga mai mult de 1 900 RON / luna.

In aceste conditii voi fi obligat sa completez declaratia 600 si sa mai platesc înca o data contributiile sociale ca antreprenor, sau voi plati doar 10% impozit ca antreprenor?

Multumesc!

4 martie 2018 at 16:21

Buna ziua. In acest moment asteptam sa se publice in Monitorul Oficial modificarile la Codul fiscal. Stim sigur ca se plateste 10% din venitul net. vom vedea cum se calculeaza sanatatea si pensia. Pana atunci puteti citi ultimul articol legat de mdificari https://contapp.ro/declaratia-unica-pentru-activitati-independente/ Cand o sa avem legea publicata va raspund direct la intrebarea de pe email.

7 martie 2018 at 10:08

La punctul II.3. ar trebui sa complet pt ce suma vrem sa platim taxele?

14 februarie 2018 at 11:41

Buna ziua. In maxim o luna vom avea un nou cod fiscal pentru PFA. Si vom vedea ce va fi.

Ca sa va raspund la intrebare, la punctul II.3 – completati suma pentru care vreti sa va asigurati in sistemul public de pensie. Minim 1900 lei pe luna.

19 februarie 2018 at 14:16

Buna Ziua

Vreau sa ma clarificati daca trebuie sa depun decl. 600 sau nu.

In 2017 am avut un venit brut de 23975 ron.

Cheltuieli deductibile 730 ron

CAS 1363 ron

CASS 2319 ron

pt. calcul la baza de 22800 ron se ia:

1) 23975-730-1363-2319=19563 22800

(venit brut – cheltuieli)

Va multumesc!

13 februarie 2018 at 16:10

Buna ziua. Nu trebuie sa va grabiti cu declaratia 600. Noul ministru, Teodorovici vrea sa modifice codul fiscal.

Totusi, ca sa va raspund in baza codului fiscal afalt inca in vigoare, erati obligat sa depuneti 600 pentru ca venitul net baza de calcul pentru stabilirea obligatiei de a plati CAS si CASS in 2018, nu se include contributiile sociale. Acestea sunt deductibile doar la calculul impozitului pe venitul net.

Deci 23975-730=23245 lei care e mai mare decat 22800 lei.

19 februarie 2018 at 12:35

Buna ziua , in acea declaratie scrie despre persoane care au pfa sau alte activitati, dar nu mentioneaza nicaieri despre peroanele care nu au asa ceva , sunt doar simpli angajati, acele persoane ce fac? si mai am prieteni care prin lege nu ar trebui sa plateasca statului niciun cas sau cum so mai numi el, deoarece este scutit printun certificat medical, acele persoane ce ar trebui sa faca? as dori un raspuns, multumesc.

27 ianuarie 2018 at 14:06

Buna daca am un pfa pentru crestera animalelor si nu realizez venit de 22 800.pe an trebuie sa depun declaratia 600.

24 ianuarie 2018 at 14:15

Buna ziua,

Sunt pensionar cu pensie pentru limita de varsta, avand o pensie de 1800 lei lunar…. Avand si venituri nete din activitati agricole(teren agricol dat in arenda + renta viagera) in TOTAL de 2500 lei pentru anul 2017, am obligatia de a completa si depune Declaratia 600 la ANAF ???

Cu multumiri si stima.

Bucur

22 ianuarie 2018 at 14:01